マルチプル法とは?具体例を用いた計算方法も紹介

「マルチプル法って聞いたことあるけど何だろう…」 「具体的な計算方法がピンと来ない…」

このように悩んではいませんか?

マルチプル法とは、簡単に言えばバリュエーション(企業価値評価)手法の一つです。

この記事では、マルチプル法とは何かという基礎的な事や、マルチプル法の具体的な計算方法について紹介します。

この記事を読めば、マルチプル法を網羅的に理解することが出来ますよ!

目次

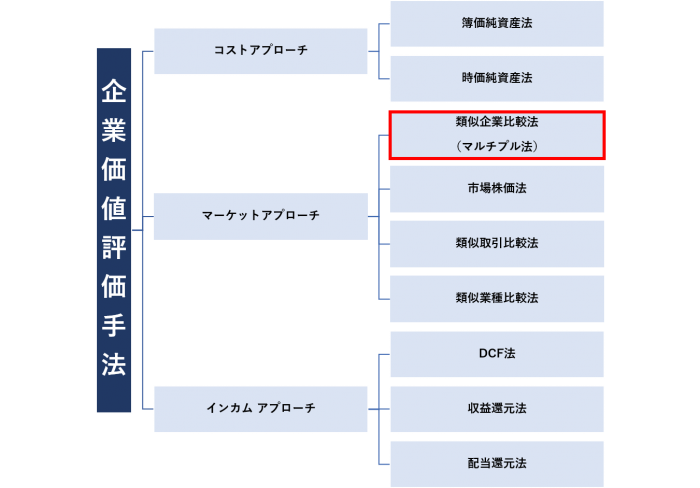

1. マルチプル法は「マーケットアプローチ」の1つ

マルチプル法とは、バリュエーション(企業価値評価)のマーケットアプローチの内の1つです。

マーケットアプローチの他に、企業価値評価手法には、会社の資産から負債を控除した純資産価値をベースに評価する手法である「コストアプローチ」、譲渡企業の収益力に着目した評価手法である「インカムアプローチ」があります。

そして、マーケットアプローチの中にも、マルチプル法(類似企業比較法)の他に、市場株価法、類似取引比較法、類似業種比較法などの手法があります。

マーケットアプローチについて詳しく知りたい方は以下の記事を参考にしてください。

バリュエーションのマーケットアプローチとは?概要やメリットを解説

2. マルチプル法(類似企業比較法)とは

マルチプル法(類似企業比較法)とは、類似した上場企業の評価倍率を元にして、対象となる企業をバリュエーションする方法のことを指します。

類似した企業の評価倍率が「マルチプル」であり、具体的には、利益やEBITDA、純資産といった財務指標から算出された倍率のことを言います。

そして、この倍率に評価対象企業の財務数値(純利益、純資産など)を掛け合わせることで、企業の株主資本価値を算定します。

この性質から、マルチプル法には、「類似上場会社法」や「類似会社比較法」、「倍率法」および「乗数法」などの様々な呼び方があります。

マルチプル法は、株式市場でつけられた株価を使うことからマーケットアプローチと呼ばれており、そのバリュエーション方法には、「ある会社の株価と一定の財務数値の間に成り立つ関係は、その会社に似ている会社にも成り立つ」という前提があります。

また、マルチプル法には、この価値評価手法ならではのメリットやデメリットが存在します。

以下、順番にメリットとデメリットを解説します。

(1)マルチプル法のメリット

マルチプル法のメリットは以下の2つです。

- 比較的簡単な計算で価値が算定できる

- 客観性が高い

マルチプル法は、価値評価の際にしばしば併用されるインカムアプローチという評価手法に比べ、複雑な計算をする必要性が低くなります。

インカムアプローチは、将来的なキャッシュフローに基づき企業価値を算定する方法で、複雑な計算を要します。

一方、マルチプル法は、類似企業を選定して評価倍率を割り出し、それを評価対象企業の企業価値と掛け合わせることで価値を算定できるため、相対的に簡単に計算をすることができます。

また、マルチプル法は選定した類似企業と比しての相対的な企業価値および株式価値を算定するため、インカムアプローチなどと比べて比較的客観性の高い評価をすることができます。

(2)マルチプル法のデメリット

マルチプル法のデメリットとして、類似企業や株価等の選定が困難であるという点があげられます。

マルチプル法においては、評価対象企業と類似した企業をピックアップして評価倍率を計算するのですが、どの企業を選ぶかによって計算結果が大きく変わってしまう可能性があります。

また、採用する株式価値の日時を決める際など、計算を行う人によってどのデータを選ぶかは異なるため、その選定には慎重な検討を要するという点でマルチプル法は難しい手法であるとも考えられます。

3. マルチプル法で用いられる指標3つ

マルチプル法は、前述した通り、類似した上場企業の評価倍率(マルチプル)を元にして、対象となる企業の株主資本価値を算定する手法です。

しかし、その倍率の指標は1つでなく、様々な種類の指標が存在します。

今回は、その中でも比較的用いられやすい3つの指標について紹介します。

(1)PER

1つ目の指標は、PERです。

PERとは、Price Earnings Ratioの略称であり、日本語では株価収益率と言います。

この指標は、その名の通り、株価と収益(当期純利益)の比率を表す倍率です。

PERの計算方法は以下の通りです。

PER = 株式時価総額 / 当期純利益(もしくは株価 / 1株当たりの当期純利益)

つまりPERは、株価が、会計上の1株当たり利益の何年分であるかを示しているのです。

株価は1株の値段である一方、当期純利益は会社全体で稼ぎ出した利益であるため、株価ではなく株式時価総額を用いて計算する際は、分子も株式全部の価値にする必要があります。

その場合、株価に発行済株式総数を掛けることで株式時価総額を導出し、PERを求めます(ただし、会社自身で取得している自己株式については株式総数から除きます)。

そして、PERに当期純利益を掛ける事で、株主資本価値を算出します。

株主資本価値 = PER * 当期純利益

この株主資本価値が企業の価値の指標の一つとなります。

(2)PBR

2つ目の指標は、PBRです。

PBRとは、「Price Book-value Ratio」の略称であり、日本語に訳すと株価簿価倍率となります。

簿価を表すBook-valueは、会社の帳簿の上での清算価値、すなわち簿価純資産のことを指しています。

PBRの計算方法は以下の通りです。

PBR = 株式時価総額 / 純資産

計算式からわかるように、PBRは株価と純資産の比率を表す倍率であり、株価が、会計上の1株当たり純資産の何倍であるかを示しています。

前述したPERをマルチプルに用いる際は株式時価総額を当期純利益で割るのに対して、こちらのPBRをマルチプルに用いる場合は株式時価総額を純資産で割るという点で大きな違いがあります。

そして、導出したPBRに純資産を掛け合わせることで、株主資本価値を算出することができます。

株主資本価値 = PBR * 純資産

(3)EV/EBITDA倍率

まず、EVとは企業価値を指し、一般的には、株式時価総額+有利子負債により計算されます。

そして、EBITDAとは「Earnings Before Interest, Taxes, Depreciation and Amortization」の略称であり、日本語では「利払い前・税引前・減価償却前利益」となります。

具体的には、税引後の当期純利益から、「Interest=支払利息」「Taxes=法人税等」「Depreciation=減価償却費」「Amortization=無形固定資産償却費」を引く前の「Earnings=利益」のことを指します。

バリュエーションにEBITDAという概念を用いる理由として、以下の3つがあげられます。

- 本業の損益を把握するため

- 国際的な比較を可能にするため

- 大規模先行投資による損益のブレを排除するため

以下、順番に説明します。

#1: 本業の損益を把握するため

当期純利益をベースとしてバリュエーションすると、本業以外の資産売却などの一時的な損益が価値評価に影響することとなってしまいます。

そこで、利払い前の数値を用いるEBITDAを活用することで、本業の損益を求めることができます。

#2: 国際的な比較を可能にするため

金利水準や税率、減価償却の方法は国によって異なるため、当期純利益ベースでは国際的企業の収益力は一概に比較することはできません。

その点、EBITDAは利払い前、税引前、償却前の利益を用いることで、その違いを最小限に抑えて利益の額を表すことができます。

そのため、EBITDAは、国際的な企業の収益力を比較・分析する際にしばしば用いられます。

#3: 大規模先行投資による損益のブレを排除する

当期純利益ベースでは、設備投資やM&A等に起因する大規模な先行投資の償却費用が当面の利益を下げてしまいます。

一方で、EBITDAは償却前の利益をベースとしているため、多額の償却費用が利益を下げることを防止できるのです。

EV/EBITDA倍率を求める際の計算は以下のようになります。

EV = 株式時価総額 + 有利子負債 EBITDA = 営業利益 + 減価償却費 EV/EBITDA倍率 =(株式時価総額+有利子負債)/(営業利益+減価償却費)

計算式からわかる通り、EV/EBITDA倍率とは、企業価値が、税や金利を控除する前の営業キャッシュフローの何倍であるかを表しています。

そして、この倍率にEBITDAを掛け合わせ、有利子負債価値を差し引いたものが株主資本価値となります。

株主資本価値 = EV/EVITDA倍率 * EVITDA – 有利子負債

4. マルチプル法を用いた具体的な計算方法

ここからは、先ほど述べた3つの指標を使って、実際に会社の価値を計算します。

そもそもバリュエーションは、求める指標として株主資本価値と企業価値の2つがあります。

2つの価値指標は両方バリュエーションに用いられるのですが、今回は、株式資本価値を計算する方法について解説します。

また、今回は、X社をバリュエーションの対象とし、X社と類似した会社としてY社をピックアップしたと仮定します。

X社の財務数値の数値は以下のように設定します。

損益計算書(一部抜粋)

| 当期純利益 | 2000万円 |

| 営業利益 | 5000万円 |

| 減価償却費 | 600万円 |

貸借対照表(一部抜粋)

| 純資産 | 9000万円 |

| 有利子負債 | 5000万円 |

そして、Y社の財務数値は以下のように設定します。

損益計算書(一部抜粋)

| 当期純利益 | 20億円 |

| 営業利益 | 25億円 |

| 減価償却費 | 15億円 |

貸借対照表(一部抜粋)

| 純資産 | 80億円 |

| 有利子負債 | 20億円 |

株式

| 株価(1) | 2000円 |

| 発行済株式総数(2) | 5百万株 |

| 株式時価総数(1*2) | 100億円 |

これらの前提を理解した上で、実際の計算を行っていきましょう。

(1)PERを用いた株主資本価値の算出方法

まず、PERを用いたバリュエーションの方法を解説します。

PERを用いてX社の株主資本価値を求める式は以下のようになります。

X社の株主資本価値 = PER * X社の当期純利益

PER = Y社の株式時価総額 / Y社の当期純利益 = 100億 / 20億 = 5.0

X社の株主資本価値 = 5.0 * 2000万 = 1億

したがって、PERを用いて算出したX社の株主資本価値は1億円となります。

(2)PBRを用いた株主資本価値の算出方法

続いて、PBRを用いたバリュエーションの方法について解説します。

PBRを用いてX社の株主資本価値を求める式は以下のようになります。

X社の株主資本価値 = PBR * X社の純資産

PBR = Y社の株式時価総額 / Y社の純資産 = 100億 / 80億 = 1.25

X社の株主資本価値 = 1.25 * 9000万 = 1億1250万円

したがって、X社の株主資本価値は1億1250万円と算出することができます。

(3)EV/EBITDA倍率を用いた株主資本価値の算出方法

最後に、EV/EBITDA倍率を用いたバリュエーションの手法を解説します。

EV/EBITDA倍率を用いてX社の株主資本価値を求める式は以下のようになります。

X社の株主資本価値 = EV/EBITDA倍率 * X社のEBITDA – X社の有利子負債価値

EV/EBITDA倍率 =(株式時価総額 + 有利子負債)/(営業利益 + 減価償却費)= (100億 + 20億)/(25億 + 15億)= 3.0

X社の株主資本価値 = 3.0 * (5000万 + 600万) – 5000万 = 1億1800万

※EV/EBITDA倍率を求める際はすべてY社の財務数値を用います。

よって、X社の株主資本価値は1億1800万円となります。

X社の数値を用いるのか、Y社の数値を用いるのかを混同しないよう、注意しながら計算を行いましょう。

5.ユニヴィスグループのバリュエーション実例

これまでバリュエーションのマルチプル法について詳しく説明してきましたが、ここではユニヴィスグループのバリュエーション実例を紹介します。

以下の買い手、売り手によるM&A案件の例を紹介します。

- 買い手:国内大手通信企業(売上高50億円~100億円)

- 売り手:通信企業(売上高5億円~10億円)

国内大手通信企業が、国内の同業の通信業を買収する際の株価算定及びデューデリジェンスを実施しました。

時間的な急ぎの案件であったため、依頼を受けてから3日後には現地調査(地方都市)を行こないました。

スキームが一部未確定であったため、それぞれのスキームに応じた、株価算定を実施しました。

また、価格交渉及びスキーム策定についてのサポートも合わせて実施しました。

その他にもユニヴィスグループは以下の事例があります。

| 対象業種 | 算定目的 | 納期 | 報酬 | 提供業務概要 |

| ソフトウェア開発業 | 第三者割当増資 | 3週間 | 80万円+タイムチャージ | DCF法及びマルチプル法の折衷により算定 監査法人への対応も併せて実施 |

| アプリ開発業 | 株式取得 | 1週間 | 30万円 | DCF法により算定 |

|

ソフトウェア開発業 |

株式取得 | 4週間 | 100万円 | DCF法及びマルチプル法の折衷により算定 |

| メディア運営業 | 株式取得 | 2週間 | 65万円 | 簡易的な企業価値をDCF法により算定 |

| 不動産関連業 | 種類株式の発行 | 3週間 | 100万円 | 種類株式の権利内容を把握し、種類株式の各権利内容の価値合計額として算定 |

6. まとめ

この記事では、マルチプル法とは何かといった基本的なところから、マルチプル法のメリット・デメリット、マルチプル法を用いたバリュエーションの方法までを解説しました。

マルチプル法はマーケットアプローチの一種であり、評価倍率となる「マルチプル」に特定の財務数値を掛け合わせることで求めることができるとわかりましたね。

また、マルチプル法はインカムアプローチに比して簡単に計算を行える点や客観性が高い点がメリットであり、一方で類似企業の選定が困難である点がデメリットとしてありました。

この記事を生かして、マルチプル法を用いたバリュエーションが実際に行えるよう、手法を習得していきましょう!

ユニヴィスグループが御社のM&Aをサポートします!

M&Aの成功には、税務・法務・財務の専門知識が欠かせません。

M&Aを始めて検討される企業には、M&Aの実務を担当できる人材が不足していることも多いです。

弊社ユニヴィスグループは、御社のM&A業務を一気通貫でサポートできる体制が整っています。

大きな投資がかかるM&Aで失敗しないために、弊社がサポートいたします。

以下のリンクからご相談いただけますので、お気軽にお問い合わせください。