バリュエーションとは?3つのアプローチ方法を解説

「M&Aをする際に対象企業の株式価値を知りたい」 「バリュエーションという言葉の意味を知りたい」

バリューエーションというワードを聞いたことがあっても、体系的に理解している方は少ないのではないでしょうか。

そこで、当記事ではバリュエーションの意味、種類、やり方について詳しく解説します。

この記事を最後まで読むと、バリュエーションを網羅的に理解できますよ!

目次

1.バリュエーションとは?

バリュエーション(valuation)とは、M&Aにおいては企業価値評価のことで、相手企業の価値を評価することを言います。

M&Aでは売り手側と買い手側とで価格交渉が行われるわけですが、その際に企業の価値を算定するのがバリュエーションです。

バリュエーションの目的は、一言でまとめると、M&Aにおける意思決定の判断基準を定めることです。

M&Aをするときに根拠となる企業価値数値が存在していなければ、取引を進めることができません。

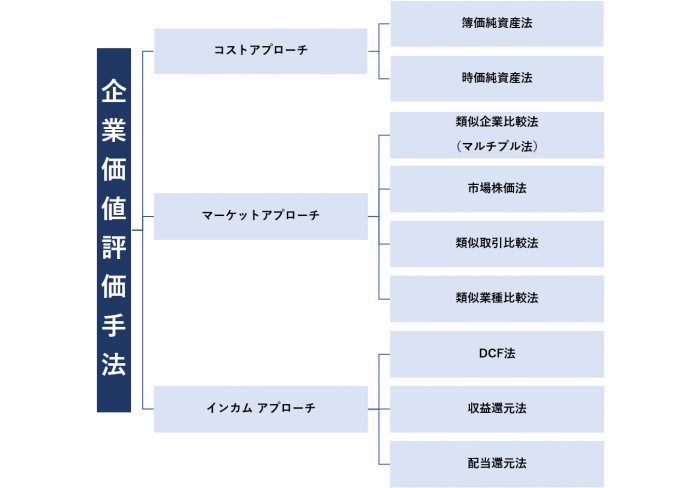

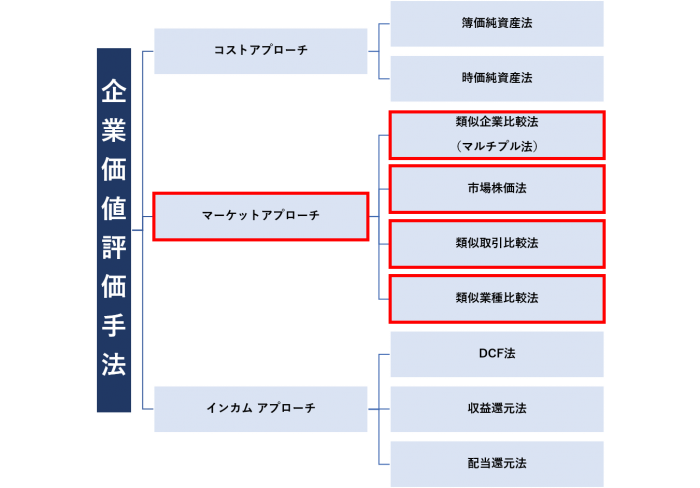

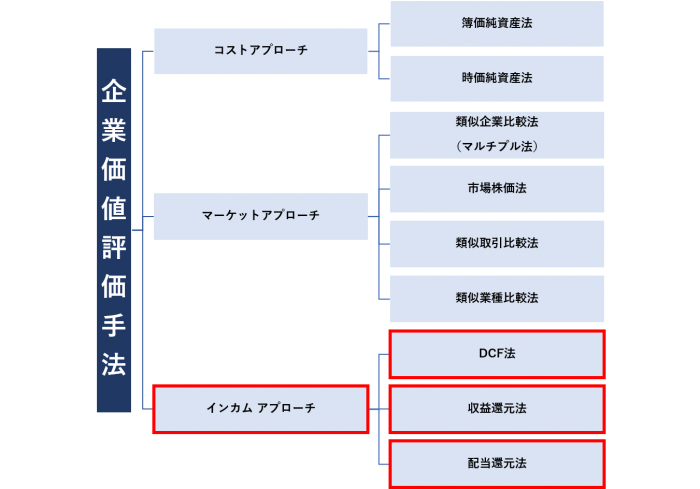

バリュエーションには以下の図のようにさまざまな手法があります。

簡単に説明すると、コストアプローチは相手企業の資産を基に評価し、マーケットアプローチは他の企業や業界との比較で評価します。また、インカムアプローチは相手企業の将来の利益(キャッシュフロー)をもとに評価する方法です。

2.バリュエーションの3つのアプローチ方法

バリュエーション(企業価値評価)は以下のように3つに大別されます。

- コストアプローチ

- マーケットアプローチ

- インカムアプローチ

バリュエーションは上記の3つに大別されますが、それぞれのアプローチを細かく見ればその種類は多く、状況により使い分けたり、複数種類を使い分けたりします。

また、それぞれの方法にメリット・デメリットがあります。

それぞれのメリット・デメリットをしっかり理解し、状況に応じてどのバリュエーション手法が適切なのか判断できるようにしましょう。

それでは詳しく見ていきましょう。

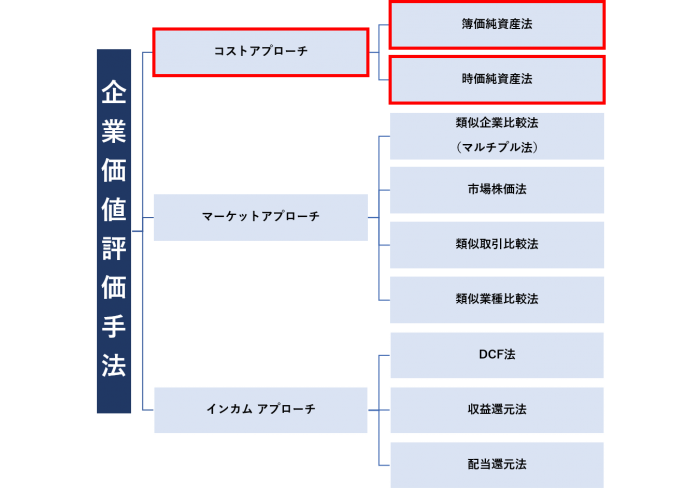

(1)コストアプローチ

コストアプローチは、対象企業の資産に重点を置いた企業評価法です。そのため、アセットアプローチとも呼ばれます。

この評価法は主に、貸借対照表における資産や負債から計算することになるので、具体的な値が根拠となり、客観性にも優れている計算法です。

コストアプローチは主に以下の2種類に分けられます。

- 簿価純資産法

- 時価純資産法

ここでは上記2つのコストアプローチ手法を簡単に説明します。

詳しくコストアプローチについて知りたい方は以下の記事を参考にしてください。

#1:簿価純資産法

簿価純資産法とは、貸借対照表に計上されている資産・負債に減価償却費などの修正を加え、資産から負債を差し引いた純資産額によってバリュエーションを行う方法です。

※帳簿と時価との差が大きい場合には適用することができません。

#2:時価純資産法

時価純資産価額法は、帳簿上のすべての負債・資産について時価で評価したうえで純資産として計上し、バリュエーションを行う方法です。

簿価純資産法などでは計上されないような無形資産についても、時価純資産価額法では時価評価して計上します。

ただ、無形資産の時価評価が困難と考えられる場合は、計上しないこともあります。

修正簿価純資産法と異なる点は、修正簿価純資産法が時価評価して含み損益が大きくなるものに対してのみ純資産として計上するのに対し、時価純資産価額法では細かいものもすべて計上するという点にあります。

ここでは、簡単に時価純資産法について説明しましたが、さらに詳しく知りたい方は以下の記事を参考にしてください。

(2)マーケットアプローチ

マーケットアプローチは、その名の通り株式市場での株価をもとに行います。

マーケットアプローチは以下の4種類に大別されます。

- 類似企業比較法(マルチプル法)

- 市場株価法

- 類似取引比較法

- 類似業種比較法(類似業種比準法)

ここでは上記4つのマーケットアプローチ手法を簡単に説明します。

詳しくマーケットアプローチについて知りたい方は以下の記事を参考にしてください。

#1:類似会社比較法(マルチプル法)

類似企業比較法とは、マルチプル法とも呼ばれる、対象会社と同一の業種の上場企業の株価をもとにバリュエーションを行う方法です。

この方法では、M&Aの対象となる企業の帳簿上の価値が低くても業種自体の価値が高い場合に、評価後の価値も高くなる可能性があります。

ただ、取引相手企業がベンチャー企業などで他に例を見ない事業を展開している場合、この計算法が上手く適用できません。

ここでは、簡単にマルチプル法について説明しましたが、さらに詳しく知りたい方は以下の記事を参考にしてください。

#2:市場株価法

市場株価法とは、評価対象企業が上場企業である場合に適用できる計算方式で、株価を用いて、バリュエーションを行う方法です。

株価も1日のうちで高騰や急落がある場合があるので、それらの影響なくすため、毎日の終値を数か月の期間で平均をとり、その値を評価額とします。

#3:類似取引比較法

類似取引比較法とは、類似するM&A取引をもとに、バリュエーションを行う方法です。

この方法を適用する場合、M&A取引対象が上場企業である場合がほとんどです。

その理由は、取引対象企業が非上場企業であった場合、財務数値が限定的にしか公開されておらず、類似度を判定する材料がなく、このバリュエーション方法を適用することが難しいからです。

なお、欧米等ではM&A取引情報の整備が進んでおり、取引件数も多いことから適切な倍率を算定できますが、日本では、情報の整備も進んでおらず取引実績も少ないため、実務上、採用されることはあまりありません。

#4:類似業種比較法

類似業種比較法は、対象企業と類似あるいは同一の業種・規模の標準的な企業とを比較することによって、バリュエーションを行う方法です。

この方法は主に、相続において使われる方式で、帳簿から純資産を計算し、税金が重くなってしまう場合に、税負担を軽くするために行う計算方法です。

具体的な計算方法は、国税庁が定める「類似業種比準価額計算上の業種目及び業種目別株価等」によって行います。

計算に使う項目は主に株価、配当金、利益、帳簿上の純資産額です。

(3)インカムアプローチ

インカムアプローチとは、取引相手企業の将来の利益・キャッシュフローの予測値に基づいてバリュエーションを行う方法です。

インカムアプローチは以下の3種類に大別されます。

- DCF法

- 収益還元法

- 配当還元法

ここでは上記3つの手法を簡単に説明します。

インカムアプローチについて詳しく知りたい方は以下の記事を参考にしてください。

#1:DCF法

DCF法(Discount Cash Flow法)とは、将来得られると期待されるキャッシュフローを現在の価値に換算して、バリュエーションを行う方法です。

将来得られる価値でも今すぐ得られる価値と、遠い将来得られる価値とでは、現在におけるその実質の価値は異なります。

DCF法では時間が経つにつれて価値が変動することを加味して企業価値を計算します。

例えば、今すぐ10万円もらえるのと、10年後に10万円もらえるのとでは、今すぐ10万円もらえるほうが良いですよね。

というのも、現実的な問題では、10年後に10万円しっかりもらえるかどうかという不安があるからです。

そうした不安は、リスクと呼ばれます。

DCF法ではリスクを考慮して将来の価値を計算します。

DCF法は複雑なのでここではかなりざっくり説明しました。

詳しく知りたい方はこちらの記事を参考にしてください。

#2:収益還元法

収益還元法とは、企業が将来生み出すであろう収益を現在価値に変換して、バリュエーションを行う方法です。

平均収益÷資本還元率で企業価値を評価でき、将来生み出される収益の総和を求め、企業価値を算出します。

資本還元率とは、資本金利および長期的な国債の利回りに会社の経営状態・規模などから判断したリスクを加味したものです。

収益還元法は平均収益の変動が少ないことが理想なのでベンチャー企業のように収益の変動が大きい会社に適用するのは難しいです。

#3:配当還元法

配当還元法とは、企業の株主への配当額からバリュエーションを行う方法です。

配当金の期待値を利率で割ることによって元本の株式を査定します。

多額の損失がある企業や、配当が見込めない企業には適用できないという欠点があります。

配当還元法は企業の収益が安定的に配当に反映されるような企業に適しています。

以上3つの種類のインカムアプローチを説明しました。

インカムアプローチのメリットやデメリットなど、更に詳しく知りたい方はこちらの記事を参考にしてください。

”インカムアプローチ”

3.バリュエーションの注意点

バリュエーションは企業を評価するうえでとても重要な計算法ですが、実際に計算する際には注意が必要です。

以下2つ注意点を紹介いたします。

(1)主観的な判断の余地があること

バリュエーションの注意点は、主観的な判断の余地があり、その判断によって計算額が変動しやすいということです。

その変動が大きかった場合、計算による評価額と、実際の売却金額に相当額の差が生じてしまう可能性があります。

特に、インカムアプローチのような自由度の高い評価法では、主観的に判断する余地が多いため、気を付けないと実際額と大幅な乖離をしてしまう恐れがあります。

(2)市場・経営環境の影響を受けやすい

もう一つの重要な注意点として、バリュエーションは市場や経営環境の変化によって値が変動しやすいということです。

市場や経営環境において予期していなかった大きなイベントが生じた場合、バリュエーションも大きな影響を被ります。

例えば、何らかの原因で株価が暴落した場合、企業価値評価をした計算値はかなり小さくなりますが、それは企業の実際の価値を反映したものではないので、適切な値とは言えません。

市場・経営環境というのはその場その場に応じて時々刻々と変化しますからバリュエーションを行う際は、それを考慮した評価をする必要があります。

4.ユニヴィスグループのバリュエーション実例

これまでバリュエーションについて詳しく説明してきましたが、ここではユニヴィスグループのバリュエーション実例を紹介します。

以下の買い手、売り手によるM&A案件の例を紹介します。

- 買い手:国内大手通信企業(売上高50億円~100億円)

- 売り手:通信企業(売上高5億円~10億円)

国内大手通信企業が、国内の同業の通信業を買収する際の株価算定及びデューデリジェンスを実施しました。

時間的な急ぎの案件であったため、依頼を受けてから3日後には現地調査(地方都市)を行こないました。

スキームが一部未確定であったため、それぞれのスキームに応じた、株価算定を実施しました。

また、価格交渉及びスキーム策定についてのサポートも合わせて実施しました。

その他にも、ユニヴィスグループは多数の実績事例がございますので、下記リンクよりご覧ください。

5.まとめ

バリュエーションには主にインカムアプローチ、コストアプローチ、マーケットアプローチの3種類があります。

実際に評価する際には、常に変動する市場や経営環境、企業の業種、規模その他さまざまな要因を総合的に考慮しなければなりません。

その意味でバリュエーションには臨機応変な態度が求められます。

M&Aにおいてバリュエーションを行う際には、その内容及び特性を細かく把握したうえで適切な判断をしていきましょう。

ユニヴィスグループが御社のM&Aをサポートします!

M&Aの成功には、税務・法務・財務の専門知識が欠かせません。

M&Aを始めて検討される企業には、M&Aの実務を担当できる人材が不足していることも多いです。

弊社ユニヴィスグループは、御社のM&A業務を一気通貫でサポートできる体制が整っています。

大きな投資がかかるM&Aで失敗しないために、弊社がサポートいたします。

以下のリンクからご相談いただけますので、お気軽にお問い合わせください。