バリュエーションのコストアプローチとは?メリットや計算方法も解説

「コストアプローチって聞いたことはあるけど何だろう…」 「コストアプローチのメリットやデメリットって何?」

このように悩んではいませんか?

一言で言えば、コストアプローチとは、企業価値評価の手法の1つです。

この記事では、コストアプローチの概要やメリットとデメリット、具体的な計算例などを紹介します。

当記事を読めば、コストアプローチについて体系的に理解することができますよ!

目次

1. コストアプローチとは?

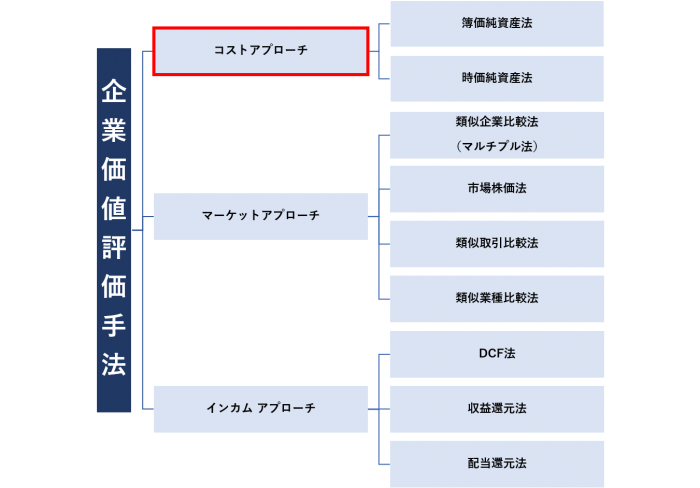

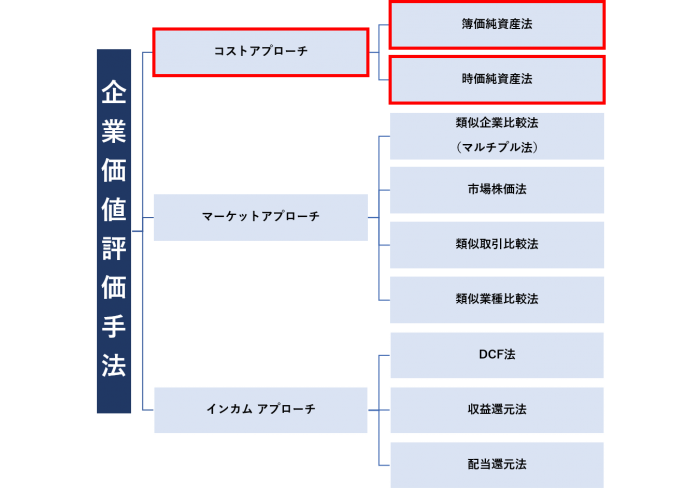

「コストアプローチ」は、大きく3つある企業価値評価手法の1つであり、会社の資産から負債を控除した純資産価値をベースに評価する手法です。

コストアプローチの他に、企業価値評価手法には、比較対象となる企業や業界を基準として企業価値を算出する手法である「マーケットアプローチ」、譲渡企業の収益力に着目した評価手法である「インカムアプローチ」があります。

コストアプローチは、中小企業のM&Aの際に用いられることが多いと言われています。

理由としては、マーケットアプローチを用いる場合、中小企業と同じビジネスモデルかつ同規模の上場企業を探し出すことは困難であり、インカムアプローチを用いる場合、評価の基礎である将来収益の予測が中小企業では難しいことが挙げられます。

また、コストアプローチは、企業の「清算」場面で使用されることも多いです。

何故なら、コストアプローチは将来の利益を考慮せず、売却しない限り利益を享受できない含み益たけを考慮する資産をベースにしているからです。

従って、事業存続を目的としたM&Aには、企業の存続を前提としていないと言えるコストアプローチは適していない為、他の手法を使用する必要があります。

2. コストアプローチの種類

先程、企業価値評価には3つの手法があると言及しましたが、そのうちの1つであるコストアプローチには大きく2種類あります。

簿価純資産法と時価純資産法があります。

以下、順番に解説します。

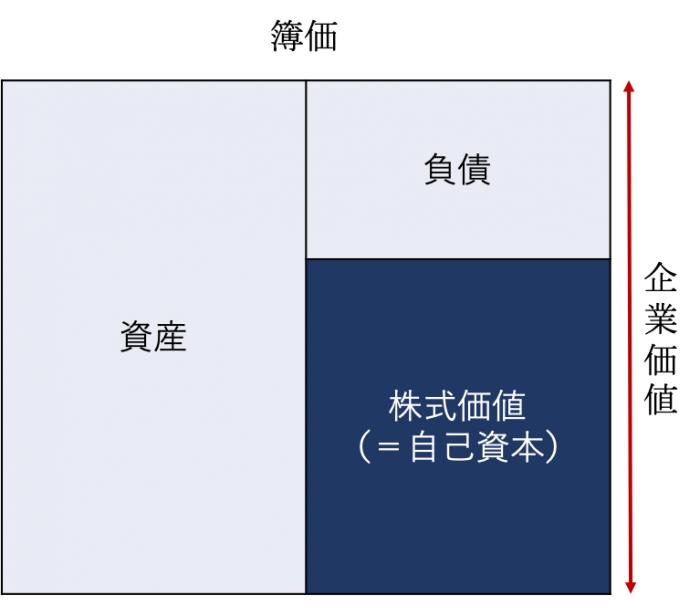

(1)簿価純資産法

簿価純資産法は、貸借対照表に従った「帳簿資産合計」を企業価値とする方法です。

帳簿上の資産から負債を差し引き、算出された純資産(自己資本)を株式価値として評価し、これらを発行済み株数で割れば一株あたりの株価が算出されます。

この方法は分かりやすく、計算も容易なのですが、帳簿上記載されている資産や負債の評価額は、現時点の価値を表示しているとは言い難いため、株式売買取引目的で株式価値を評価する局面で直接利用されることは多くなく、重要性の小さな子会社株式の評価などで利用されるに留まっていることが多いです。

#1:簿価純資産法の計算例

簿価純資産法の簡単な具体例を考えてみましょう。

X社の貸借対照表上の数値はこちらです。

| 種類 | 価格(時価に換算したもの) | |

| 資産 | 営業債権 (売掛金、受取手形、貸付金等) | 2000 |

| 有価証券、子会社・関連会社株式 | 500 | |

| 棚卸資産 | 270(時価に換算) | |

| 有形固定資産 | 900(時価に換算) | |

| 知的財産権 | 50 | |

| 資産合計 | 3720 | |

| 負債 | 買掛金、未払金など | 1000 |

| 退職給与引当金、退職給付会計 | 300 | |

| 賞与引当金 | 300 | |

| 未払税金 | 500 | |

| 負債合計 | 2100 | |

| 株主資本価値 | 1620 |

資産部門では、営業債権や有価証券、有形固定資産などの数値を考慮して総資産を計算します。

さらに、負債部門では、買掛金や未払金、未払税金などの数値を考慮して総負債を計算します。

そして、総資産から負債を差し引いた値が時価換算された株主資本価値(=純資産)となります。

今回の事例の場合、X社の総資産は3720であり、負債が2100となるため、総資産から負債を差し引いた株主資本価値(=純資産)は1620となります。

このように、簿価純資産法は簿価を基準に非常に容易に計算することができます。

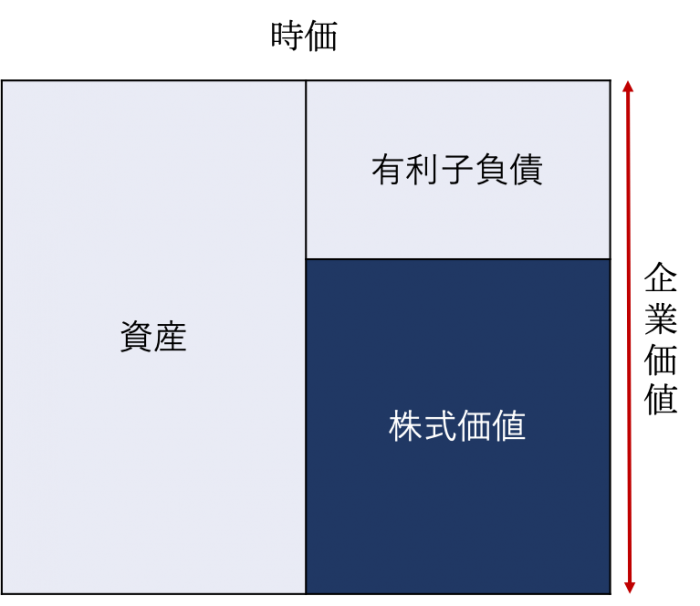

(2)時価純資産法

時価純資産法は、「時価資産合計」を企業価値とする方法です。

さらに、企業価値から有利子負債を差し引いたものを株式価値として評価します。

この方法は、帳簿上の資産価値を念頭に置き、不確かな要素の多い簿価純資産法と比較して、企業の資産と負債の実態を考慮したものと言え、より正確に企業価値や株式価値を算出できます。

時価純資産法について詳しく知りたい方は以下の記事を参考にしてください。

具体的な計算例やメリット・デメリットなどを解説しています。

#1:時価純資産法の計算方法

時価純資産法の計算例を、Y社の存在を前提として考えていきます。

計算を行う際の前提条件は以下の通りです。

- 営業債権: 簿価=時価

- 有価証券、子会社・関連会社株式: 簿価=時価

- 棚卸資産: 簿価(270)>時価(250)商品価値の低下を考慮

- 有形固定資産: 簿価(900)<時価(1000) 地価の値上がりや資産価値の低下を総合的に考慮

- 負債: 簿価=時価

このような前提条件のもと、今回はY社の株主資本価値(=純資産)を計算します。

資産および負債を時価換算した、Y社の貸借対照表上の数値はこちらです。

| 種類 | 価格(時価に換算したもの) | |

| 資産 | 営業債権 (売掛金、受取手形、貸付金等) | 2000 |

| 有価証券、子会社・関連会社株式 | 500 | |

| 棚卸資産 | 250(時価に換算) | |

| 有形固定資産 | 1000(時価に換算) | |

| 知的財産権 | 50 | |

| 資産合計 | 3800 | |

| 負債 | 買掛金、未払金など | 1000 |

| 退職給与引当金、退職給付会計 | 300 | |

| 賞与引当金 | 300 | |

| 未払税金 | 500 | |

| 負債合計 | 2100 | |

| 株主資本価値 | 1700 |

資産部門では、営業債権や有価証券、有形固定資産などの数値を考慮して総資産を計算します。

この時、有形固定資産などの価格が変動するものについては時価に換算して計算するのがポイントです。

さらに、負債部門では、買掛金や未払金、未払税金などの数値を考慮して総負債を計算します。(ここでは、簡単のため負債に関しては全て簿価=時価としています。)

そして、総資産から負債を差し引いた値が時価換算された株主資本価値(=純資産)となります。

今回の事例の場合、Y社の総資産は3800であり、負債が2100となるため、総資産から負債を差し引いた株主資本価値(=純資産)は1700となります。

3. コストアプローチのメリット・デメリット

コストアプローチには、他の企業価値評価の手法とは異なるメリット及びデメリットが存在します。

以下、コストアプローチによる企業価値評価のメリットとデメリットについて紹介します。

(1)コストアプローチのメリット

コストアプローチのメリットとして、「客観性に優れる」ということが挙げられます。

これは、貸借対照表を前提として一定時点の情報で企業価値を評価するため、評価結果がぶれにくいためです。

従って、特に将来性を加味する必要のない売却目的のM&Aでは、客観性の担保されたコストアプローチは活用しやすいでしょう。

(2)コストアプローチのデメリット

コストアプローチのデメリットとして、「将来の収益獲得能力を考慮できない」ということが挙げられます。

前述のように、コストアプローチはある一定の時点での情報で企業価値を評価する手法で、算出される企業価値には、将来の収益性や価格変動の要素が考慮されていません。

従って、事業継続が目的のM&Aには適さない手法だと言えるでしょう。

4.ユニヴィスグループのバリュエーション実例

これまでバリュエーションのコストアプローチについて詳しく説明してきましたが、ここではユニヴィスグループのバリュエーション実例を紹介します。

以下の買い手、売り手によるM&A案件の例を紹介します。

- 買い手:国内大手通信企業(売上高50億円~100億円)

- 売り手:通信企業(売上高5億円~10億円)

国内大手通信企業が、国内の同業の通信業を買収する際の株価算定及びデューデリジェンスを実施しました。

時間的な急ぎの案件であったため、依頼を受けてから3日後には現地調査(地方都市)を行こないました。

スキームが一部未確定であったため、それぞれのスキームに応じた、株価算定を実施しました。

また、価格交渉及びスキーム策定についてのサポートも合わせて実施しました。

その他にもユニヴィスグループは以下の事例があります。

| 対象業種 | 算定目的 | 納期 | 報酬 | 提供業務概要 |

| ソフトウェア開発業 | 第三者割当増資 | 3週間 | 80万円+タイムチャージ | DCF法及びマルチプル法の折衷により算定 監査法人への対応も併せて実施 |

| アプリ開発業 | 株式取得 | 1週間 | 30万円 | DCF法により算定 |

|

ソフトウェア開発業 |

株式取得 | 4週間 | 100万円 | DCF法及びマルチプル法の折衷により算定 |

| メディア運営業 | 株式取得 | 2週間 | 65万円 | 簡易的な企業価値をDCF法により算定 |

| 不動産関連業 | 種類株式の発行 | 3週間 | 100万円 | 種類株式の権利内容を把握し、種類株式の各権利内容の価値合計額として算定 |

5. まとめ

コストアプローチは、企業の資産に着目した企業価値評価手法であり、他の手法と比べて客観性が高く、他の手法では困難であった中小企業のM&Aに適した方法です。

一方で、将来性を考慮する事業存続の為のM&Aには他の手法の方が適していて、M&Aの目的や主体によって最適な評価手法を選択する必要があることが分かります。

コストアプローチだけでなく、他の企業評価手法についても広く見識を深めていきましょう。

ユニヴィスグループが御社のM&Aをサポートします!

M&Aの成功には、税務・法務・財務の専門知識が欠かせません。

M&Aを始めて検討される企業には、M&Aの実務を担当できる人材が不足していることも多いです。

弊社ユニヴィスグループは、御社のM&A業務を一気通貫でサポートできる体制が整っています。

大きな投資がかかるM&Aで失敗しないために、弊社がサポートいたします。

以下のリンクからご相談いただけますので、お気軽にお問い合わせください。