「バリュエーションの1つ、DCF法って何?」

「DCF法を用いたいけど計算方式がよく分からない」

とバリュエーションにDCF法という手法があることを知っていても、詳しく知らない方は多いのではないでしょうか。

実は、DCF法はその考え方の根本さえつかめてしまえばすぐに理解できる方法なのです。

当記事ではDCF法とは何か、DCF法を用いてどのように計算すればよいのか、DCF法のメリットやデメリットを詳しく解説します。

最後まで読んでDCF法を実際に利用できるようになりましょう!

1.DCF法とは?

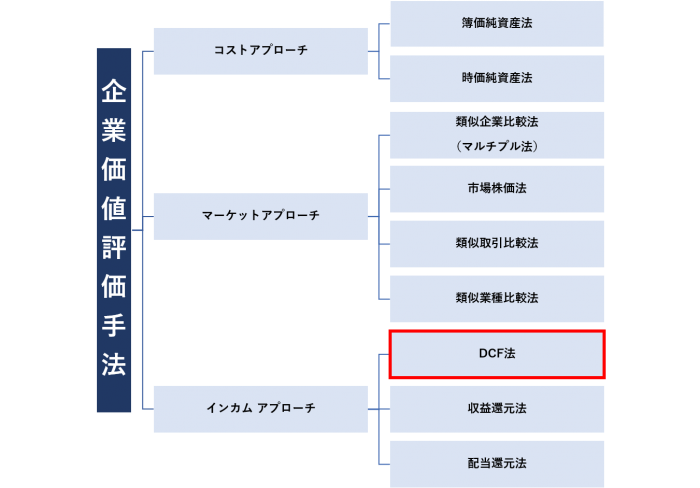

DCF法はバリュエーション手法の1つです。

企業の価値を評価する方法は大別してマーケットアプローチ、インカムアプローチ、コストアプローチの3つがあり、DCF法はその中のインカムアプローチに分類される評価手法です。

DCF法は現在からある期間までの将来キャッシュフローを現在価値に換算して企業価値を評価する方法です。

ディスカウントキャッシュフローの略で、日本語だと『割引キャッシュフロー法』といいます。

キャッシュフローとはお金の流れ(流入・流出、収入・支出)のことです。

インカムアプローチにはDCF法の他にも収益還元法、配当還元法という手法もあります。

インカムアプローチについてさらに詳しく知りたい方は以下の記事を参考にしてください。

2.DCF法の計算式

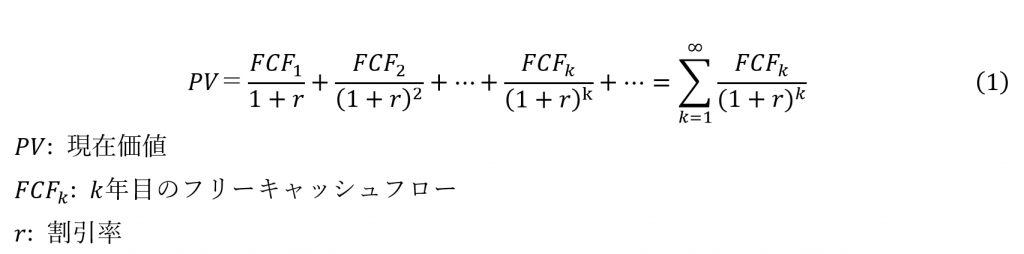

DCF法では将来予測されうる、現在価値に換算されたすべてのフリーキャッシュフローを全て足し合わせることで企業価値の現在価値を求めます。

下に書いてある(1)式で、企業価値を求めることができます。

rで表されている割引率ですが、基本的には『WACC』と呼ばれる割引率を用いることが多く、自分で設定しなければなりません。

k年目のフリーキャッシュフローを(1+r)でk回割っているのは、1年経るごとに資産が1/(1+r)に減るという仮定に基づいています。

つまりk年目のフリーキャッシュフローが(1+r)でk回割られているものは、k年目のフリーキャッシュフローを現在価値に換算した値です。

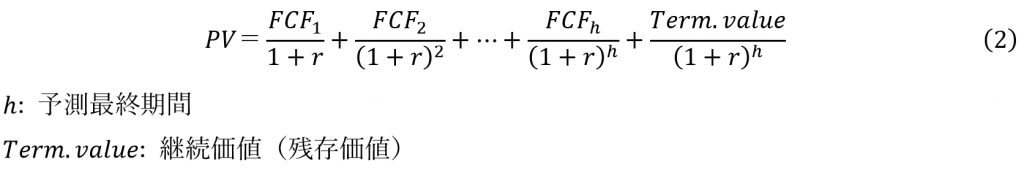

DCF法は以下のモデルで表されることもあります。

DCF法で計算するには、FCF、r(割引率)、継続価値など様々な要素があり複雑なので、以下の項目についてそれぞれ順に解説します。

- フリーキャッシュフロー

- フリーキャッシュフローの予測期間

- 割引率

- 継続価値(残存価値)

- 永久成長率

これらが計算のキーポイントになるので、しっかりと押さえておきましょう。

(1)フリーキャッシュフロー(FCF)

フリーキャッシュフローとは、簡潔に言えば、企業が自由に使えるお金のことです。

正確に言うと、債権者と株主に分配可能なキャッシュフローです。

予測最終期間(後述)までは、損益計算書(P/L)と貸借対照表(B/S)から予測P/Lと予測B/Sを作成し、そこから予測FCFを求め、現在価値に換算します。

予測P/Lと予測B/Sを作成するには、1項目ずつすべて予測した値を計算し、そこからFCFを出していくという流れになるので、作業量としてはかなり大変です。

フリーキャッシュフローは以下の計算式によって計算することができます。

FCF=EBIT×(1-法人税率)+減価償却費-設備投資等-Δ運転資本

それぞれの項目の説明は以下の通りです。

EBIT(Earnings Before Interest and Taxes)とは、法人税によって割り引かれる前の企業利益のことであり、一般的には、営業利益と受取配当金を足したものです。

減価償却費を足しているのは、実際の現金支出はない会計上の支出だからです。

設備投資は、EBITの計算には含まれないため、現金支出があったとして差し引かれます。

運転資本とは、事業活動を営んでいくために必要な資金のことで、Δ運転資本は運転資本が正味どれだけ増えたかという値です。

フリーキャッシュフローは、この計算式の他にも、キャッシュフロー計算書にある営業キャッシュフローと投資キャッシュフローを足すことによって簡易的に計算できます。

しかし、このように計算されたフリーキャッシュフローはDCF法には使えないので注意が必要です。(詳しい説明は長くなるので省略します)

(2)フリーキャッシュフローの予測期間

フリーキャッシュフローの予測期間の設定も重要です。

このフリーキャッシュフローの予測期間については、専門家でも様々な意見があります。

Damodaran (2001、p.188、p.199)は高い成長と資本コストを上回る追加リターンを得られる機関として5 から10年が考えられると述べています。

Hitchner (2003、p.100)は通常は 3 年~ 5 年を超えた財務状況や業績の予測は難しいとして、3 年から 5 年が適切であると述べています。

Lundholm and Sloan(2004、p.131)は、競争による差異を考え、5 年間から20年間が望ましいと述べています。

Lundholm and Sloanによると、スタートアップの競争の激しい企業では成長率が一定になるのに時間がかかるので20年程度、成熟した安定企業であれば5年程度が適切であるということです。

上記の意見以外にも諸説あるのですが、平均的には概ね5年から10年です。

予測のしやすさ、競争がどの程度激しいのか、どの程度の期間高い成長が期待されるのかといったことを総合的に考えて予測期間を決定しましょう。

後で詳しく説明しますが、予測最終期間より後の資産を継続価値(Term.value=Terminal value)と呼び、現在価値に換算した値を求めます。

継続価値は残存価値とも呼ばれます。

(3)割引率

割引率は、フリーキャッシュフローを現在価値に換算するときに用いられる割合です。

DCF法の計算式の、分母(r)の部分です。

DCF法で、割引率によって現在価値に換算するという操作が行われるのは、将来のキャッシュはその数字通りの価値がないからです。

例えば、今1000万円手に入るのと10年後に1000万円手にはいるのとどちらが良いかと言われれば前者です。

将来何が起こるのかは誰にも分らず、10年後に確実にキャッシュが手に入るとは限りません。

これは将来のキャッシュにリスクが存在するということです。

そして、ファイナンスでは、以下のことを前提とします。

- 時間の経過によって価値は低くなる

- リスクが大きいほど価値は低くなる

このようにして、リスクと時間差が存在することによって将来の価値は現在の価値に換算すると低くなるという理論が成立します。

そして、DCF法で将来のキャッシュを現在価値に割り引くときに利用されるのがWACCという割引率です。

#1:WACCとは

DCF法では、WACC(加重平均資本コスト)が割引率として用いられます。

資本コストとは、投資家(債権者、株主など)が投資した額に対して求める期待収益率のことです。

資本コストは以下の計算で求められます。

資本コスト=株主資本コスト+負債コスト

株主資本コストは投資家に還元しなければならない資本額の、総資本に対する割合のことです。

負債コストとは、債権者(主として金融機関等)が資金を貸し付けるにあたって要求する債権者の期待収益率のことです。

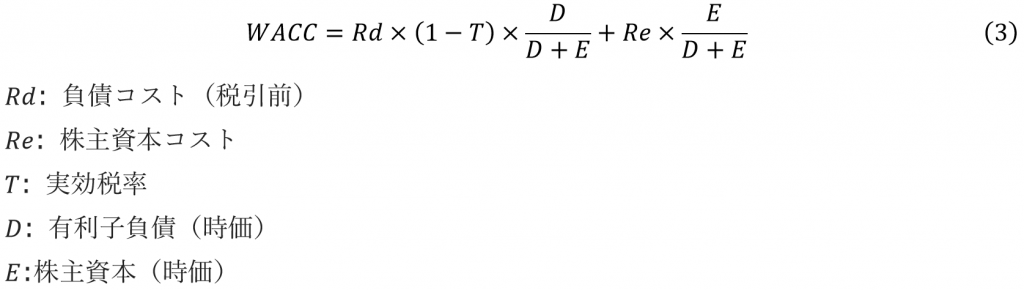

#2:WACCの計算式

WACC(加重平均コスト)は、以下の計算式で求められます。

負債コスト(Rd)は無担保の長期資金レートを利用しますが、この値が得られない場合、算定が困難になります。

支払利息は税務上損失として扱われるので、節税効果があり、その価値を反映させるために(1-T)をかけます。

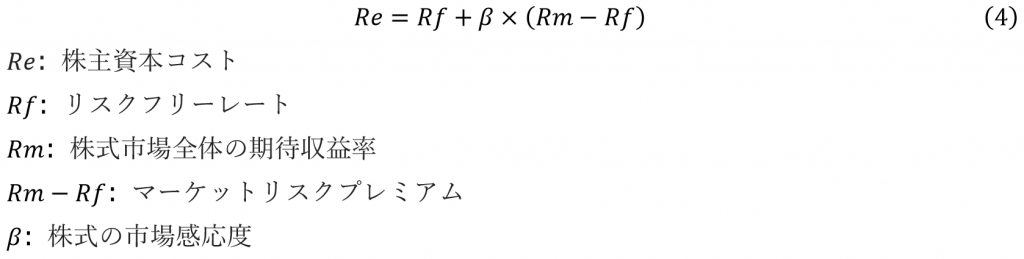

株主資本コスト(Re)は資本資産評価モデル(CAPM : Capital Asset Pricing Model)によって算出するのが一般的です。

#3:株主資本コスト(Re)の計算式

CAPM(資本資産評価モデル)により、株主資本コスト(Re)は以下のように計算されます。

リスクフリーレートとは、リスクのない金融商品から得られる利回りのことを指します。

しかし、現実にはリスクのない金融商品など存在しないので、リスクが最小な、国債などの金融商品の利回りを計算に用います。

βは、株式の市場感応度のことで、個々の株価の変化と株式市場全体の変化の相関を示しています。

βの計算は、上場会社ではBloombergなどの情報端末に掲載されているので、一般的にはその値を参照します。

非上場会社では類似会社や業界平均値を使用します。

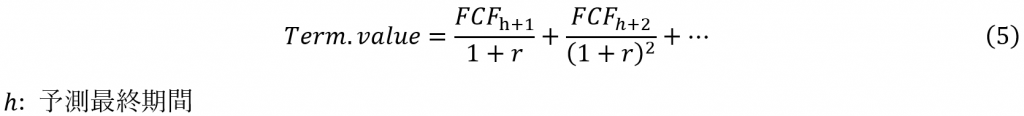

(4)残存価値(継続価値)

先ほども説明しましたが、予測最終期間より後の資産を継続価値(Term.value=Terminal value)と呼び、現在価値に換算した値を求めます。

継続価値(残存価値)は下記の式(5)で表されます。

継続価値は、永続モデルまたは定額モデルで計算されます。z

永続モデルとは、予測最終期間を過ぎたフリーキャッシュフローは一定の成長率で成長し続けるというモデルです。

定額モデルは、予測最終期間を過ぎたフリーキャッシュフローが一定の値で変動しないというモデルです。

順に詳しく見ていきます。

この先の説明は少々難しいので、数式が苦手な方は以下の(7)と(8)だけ覚えておきましょう。

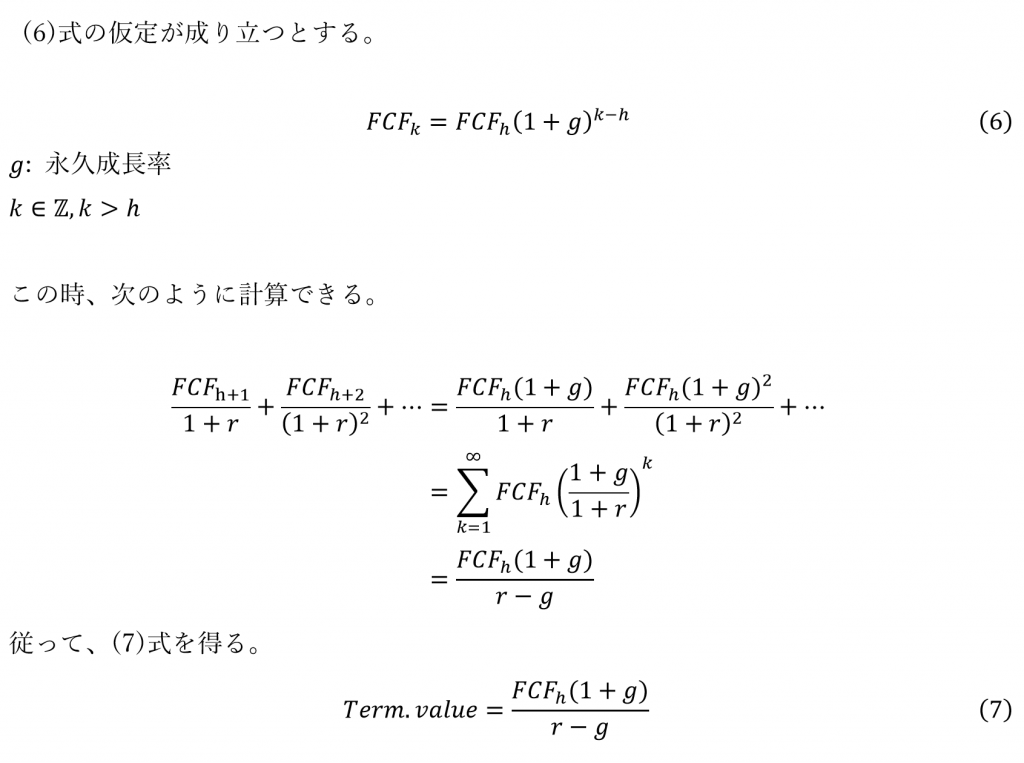

#1:永続モデル

永続モデルは、以下の計算により(7)式で表されることが分かります。

この式の意味するところは、永久成長率と割引率を設定し、予測最終期間のフリーキャッシュフローを求めれば、係属価値が分かるということです。

#2:定額モデル

以下の計算により、定額モデルにおける継続価値が求めることができます。

これの意味するところは予測最終期間のフリーキャッシュフローを求めることができれば、それを定額キャッシュフローとみなし、割引率で割ることで継続価値を求めることができるということです。

(5)永久成長率

継続価値計算における永久成長率の設定に対しては専門家でもいくつかの見解があります。

Hoover(2005、p.316)は、継続価値を計算する場合の成長率について、総合的に見て、保守的に考えれば、インフレ率を成長率とする方法が望ましいと考えられると述べています。

Hitchner(2003、p.989)は継続価値を計算する場合の成長率について、多くのアナリストがインフレ率を使っていると述べました。

また、彼によるとそれ以外にも、実際の成長率とインフレ率を合計した GDP の成長率を採用する例や、過去の企業成長率例もあると述べています。

Hitcherはこの意見において結論を述べていませんが、永久成長率としてはインフレ率、GDP、過去の成長率が参考になるということを述べています。

以上より、永久成長率は主に以下の値を使用するのが良いとまとめられます。

- インフレ率

- GDP成長率

- 過去の企業成長率

インフレ率に関しては、谷山(2010、p.76)が保守的に見ると、長期インフレ率を反映させる必要があると述べているように、保守的な立場からもインフレ率を用いるのは適切であると考えられます。

また、具体的な値に関しては、日本では奥山ら(2004、p.98)と伊藤(2007、p.427)が、長期インフレ率を参考に0.5%が適切であると述べています。

このことを踏まえ、日本では0~1%がインフレ率となるので、保守的な立場からしても、継続価値算定における成長率にも0~1%を用いるのが適切だと言えます。

(6)DCF法の計算例

以下の条件のもとでDCF法の計算をしてみます。

- r(割引率):8%

- h(予測最終期間):5年

- 残存価値:定額モデル

また、各年のFCF(フリーキャッシュフロー)と定額キャッシュフローを以下のように設定します。

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 定額FCF | |

| FCF | 100 | 200 | 300 | 400 | 500 | 500 |

このとき、各年のFCFのPV(現在価値)はこれまで説明した計算式に当てはめると、以下のようになります。

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 定額FCF | |

| PV | 92.59259 | 171.4678 | 238.1497 | 294.0119 | 340.2916 | 6250 |

よって、全て足し合わせると約7386となります。

ここでは簡単に例を示しましたが、本来であれば、FCFの算定や、WACCの設定など、かなり複雑な計算をしなければならないです。

3.DCF法のメリット・デメリット

DCF法にはメリット・デメリットが存在します。

状況に応じてメリット・デメリットどちらの比重が大きくなるのかを判断して、他の計算方法とも使い分けられるようにしましょう。

(1)DCF法のメリット:柔軟性

DCF法のメリットは、主観的な視点が入る余地があるということです。

フリーキャッシュフローの予測期間、および永久成長率の設定は、専門家でも意見が割れるところですが、それはすべて、注目している点が違うからです。

これは、実際の状況に対しても様々な視点で取り組む余地があるということで、柔軟性があるということです。

(2)DCF法のデメリット:恣意性

DCF法のデメリットとしては、主観的な要素が入ってしまうため、客観性に劣るということです。

専門家によって意見が異なる時点で、明確に定まった指標というのが存在しません。

一つ一つの状況に応じて臨機応変な対応をとることができる反面、客観性に劣る可能性があります。

4.まとめ

DCF法はモデル設定によってある程度正確に企業価値を求めることのできる方法です。

その計算法の中でフリーキャッシュフロー予測期間や割引率の設定が必要とされますが、その2つに関しては専門家で意見が割れています。

したがって、様々な専門家の意見を参考にしたうえで、最も現在考えている状況に近いものを選んでいくことができます。

また、様々な専門家の意見を平均した値を参考にして予測期間及び割引率を設定することもできます。

どうするかは主観によるので柔軟性が高い方法であると言える反面、客観性に劣る可能性があります。

他の計算法も参考にした上で、DCF法を一つの選択肢として上手く利用できるようにしましょう。

ユニヴィスグループが御社のM&Aをサポートします!

M&Aの成功には、税務・法務・財務の専門知識が欠かせません。

M&Aを始めて検討される企業には、M&Aの実務を担当できる人材が不足していることも多いです。

弊社ユニヴィスグループは、御社のM&A業務を一気通貫でサポートできる体制が整っています。

大きな投資がかかるM&Aで失敗しないために、弊社がサポートいたします。

以下のリンクからご相談いただけますので、お気軽にお問い合わせください。

[btn class=”big”]ユニヴィスグループに相談する[/btn]