創業融資を東京都で受けるには?制度融資など6つの方法を解説!

「創業融資を東京都で受けるにはどうすれば良いのだろう?」なんて、お悩みですね。

創業の資金を集めるために、融資してもらうことを考える人が多いはず。

しかし、一般的には銀行から創業資金を融資してもらうことはとても難しいです。

したがって、創業者向けの融資制度について知っておくべきでしょう。

そこで今回は、東京都で創業融資を受けるための方法や、補助金・助成金の制度をご紹介します。

あなたが利用するべき創業のための制度を知って、失敗せずに事業を始めてください!

目次

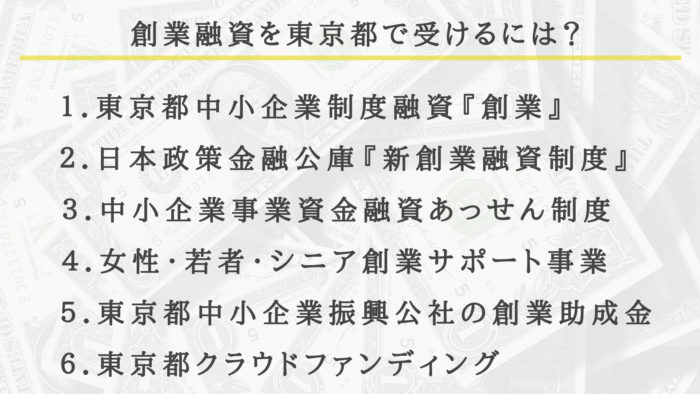

1.創業融資を東京都で受けるには?

創業融資を東京都で受けるには、以下の6つの方法を用いるべきです。

事業を新たに始める場合、銀行から直接融資をしてもらうことは難しいです。

したがって、ご紹介する6つの方法のいずれかを利用すると融資を受けやすいでしょう。

「どの方法を利用すれば良いのだろう?」なんて、思った人も多いはずです。

それぞれの方法によって、融資を受けるための条件が異なります。

まずは、あなたが狙うべき創業融資の制度を確認しておきましょう。

2.ケース別!狙うべき創業融資や補助金・助成金制度

東京都で狙うべき創業融資制度は、ケースによって以下のように異なります。

あなたの状況に合った創業融資の制度を利用すれば、審査にも通りやすいです。

補助金や助成金の制度もあるので、併せて確認しておきます。

それでは、それぞれのケースについて見ていきましょう。

ケース1.事業経験のない人の場合

事業経験のない社会人の場合は、以下の3つの制度の利用を検討してみましょう。

これらの制度は、事業経験がなく、自己資金が少ない人でも審査に通りやすい創業融資制度です。

事業経験がなければ、どうしても経済面に不安は出てきますよね。

さらに、預貯金などもそれほど多くないはずです。

そうなると、融資の話になったときに事業計画や自己資金について問題になることが考えられます。

上記の3つの制度は、もともと創業を支援していくために設けられた制度なのです。

したがって、事業経験や自己資金に不安がある人でも、積極的に活用できます。

ケース2.新事業をやりたい実業家の場合

新事業をやりたい実業家の場合は、以下の4つの制度の利用を検討してみましょう。

これらの制度は、新事業を展開するときに審査に通りやすい創業融資制度です。

事業経験があっても、新事業の展開では経済面に不安が出やすいはず。

既に行っている事業がまだ安定していないなら、銀行から融資を受けるのも難しいです。

上記の4つの制度は、新事業を行うときに支援してくれる制度となっています。

したがって、新たな事業を展開したいけれど既存事業が不安定な人でも、活用しやすいです。

ケース3.女性や39歳以下・55歳以上の場合

あなたが、『女性』『39歳以下』『55歳以上』のいずれかに当てはまる場合は、以下の3つの制度の利用を検討してみましょう。

これらの制度は、女性や若者、シニア層が審査に通りやすい創業融資制度です。

事業をしたくても預貯金に不安がある人は多いはず。

東京都では女性や若者、シニア層の事業を応援しています。

上記の3つの制度を使えば、創業資金の融資を受けやすいです。

したがって、女性や若者、シニア層なら、積極的に活用できます。

ケース4.初めて事業をする学生の場合

事業経験のない学生の場合は、以下の2つの制度の利用を検討してみましょう。

これらの制度は、事業経験がなく、社会人経験もない学生でも利用しやすい創業のための制度です。

まだ学生なら、自己資金がほとんどないという人も多いはず。

そうなると、融資を受けるのは難しいです。

上記の2つの制度は、自己資金がない学生の創業にも活用できる制度となっています。

したがって、事業経験も社会人経験もなく自己資金に不安がある学生でも、積極的に活用できるのです。

以上が、ケースごとに狙うべき東京都での創業融資制度でした。

それでは、それぞれの融資制度について見ていきましょう。

3.東京都中小企業制度融資『創業』とは

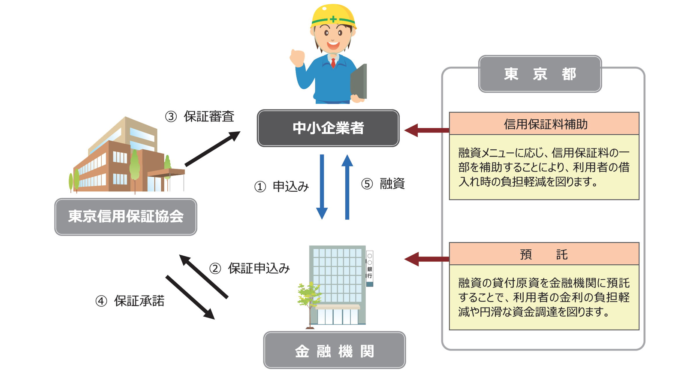

東京都中小企業制度融資『創業』とは、東京都、東京信用保証協会、金融機関の3つによって創業融資を行うものです。

創業の申込み対象者は以下のようになっています。

条件1.事業税その他租税の未申告、滞納がないか、完納の見通しがある

条件2.許可、認可、登録、届出等が必要な業種なら、許認可等を受ける

条件3.現在かつ将来にわたって、暴力団員等に関わらないこと

基本的には、事業をするために真面目に準備をしていれば問題ない条件です。

東京都が創業を支援するものなので、東京都で事業を行う幅広い人が利用できます。

ただし、東京信用保証協会が保証人となってくれるので、年率0.27%〜1.72%の保証料を支払わなければなりません。

東京都で創業を考えているなら、まずは利用を検討しましょう。

| 制度名 | 東京都中小企業制度融資『創業』 |

| 融資限度額 | 自己資金+2,000万円 |

| 融資期間 | 運転資金7年以内・設備資金10年以内 |

| 返済据置期間 | 運転資金、設備資金ともに1年間 |

| 金利の目安 | 1.5%〜2.5% |

| 問い合わせ先 | 東京都産業労働局金融部金融課 (TEL:03-5320-4877) |

| URL | https://www.tokyo-sogyo-net.jp/finance/seido_yuushi.html |

4.日本政策金融公庫『新創業融資制度』とは

(引用:日本政策金融公庫)

日本政策金融公庫の創業融資とは、『新創業融資制度』のことです。

日本政策金融公庫は政府が管理する創業支援のための機関となので、創業時でも融資の審査に通りやすくなっています。

(引用:創業企業を支援|日本政策金融公庫)

新創業融資制度の申込み対象者は以下のようになっています。

条件1.新たに事業を始めるか、事業開始後税務申告を2期終えていない

条件2.雇用の創出を伴う事業を始めるか、現在勤める企業と同じ業種の事業を始める

条件3.創業時において創業資金総額の10分の1以上の自己資金を確認できる

基本的には、自己資金の条件さえ満たせば対象となる人は多いです。

担保や保証人も不要で信用保証料もかからないので、自己資金があるなら利用しましょう。

| 制度名 | 日本政策金融公庫『新創業融資制度』 |

| 融資限度額 | 3,000万円(そのうち運転資金は1,500万円) |

| 融資期間 | 運転資金7年間、設備資金20年間 |

| 返済据置期間 | 2年間 |

| 金利の目安 | 基準利率2,26% |

| 問い合わせ先 | 日本政策金融公庫 (店舗案内) |

| URL | https://www.jfc.go.jp/n/finance/search/04_shinsogyo_m.html |

5.市区町村の中小企業事業資金融資あっせん制度とは

(引用:渋谷区公式サイト)

『市区町村の中小企業事業資金融資あっせん制度』とは、市区町村が低金利で融資を受けられるように金融機関にあっせんする制度です。

市区町村のあっせんがあるので、銀行に直接融資を申し込むよりも融資が受けやすくなっています。

申込み対象者は、たとえば渋谷区なら以下です。

条件1.渋谷区内に主たる事業所および本店登記を有し、渋谷区内で1年以上同一事業を営んでいる

条件2.納付すべき特別区民税(法人は法人都民税) を納入している

条件3.建設業・製造業・運輸業・宿泊業・娯楽業などは、従業員が20人以下である

条件4.卸売業・小売業・サービス業は従業員が5人以下である

条件5.本件融資を含めた全国の保証協会の保証付融資残高が2,000万円以下である

基本的には緩やかな条件になっていることが多いですが、条件が市区町村ごとにあるので確認してみてください。

既に東京都内で事業を行い条件に当てはまるなら、新事業の立ち上げなどに融資を利用することができます。

区市町村によって詳細が異なるので、住んでいるところの役所のホームページで情報を確認しましょう。

| 制度名 | 市区町村の中小企業事業資金融資あっせん制度 |

| 融資限度額 | 1,500万円 |

| 融資期間 | 5年間 |

| 返済据置期間 | 6ヶ月 |

| 金利の目安 | 1.2% |

| 問い合わせ先 | 各区市町村の役所 |

| URL | https://www.tokyochuokai.or.jp/topics/2006/6/yusi_23.html |

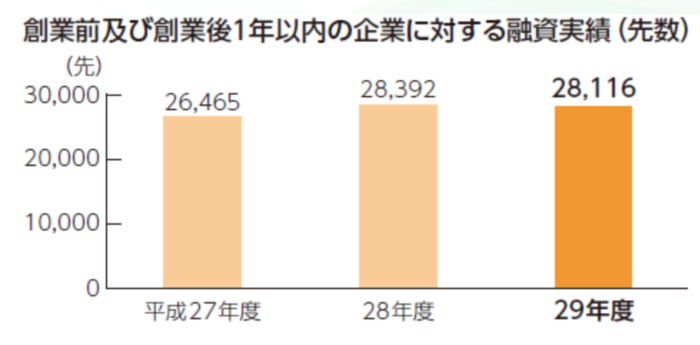

6.東京都女性・若者・シニア創業サポート事業とは

(引用:女性・若者・シニア創業サポート事業)

『東京都女性・若者・シニア創業サポート事業』とは、東京都内での女性や若者、シニアの創業を支援する制度です。

無担保・無保証で融資を受けることができ、経営についてのアドバイスも受けられます。

東京都女性・若者・シニア創業サポート事業の申込み対象者は、以下です。

条件1.『女性』『39歳以下』『55歳以上』のいずれかで、創業の計画があるか創業後5年未満である

条件2.東京都内に本店又は主たる事業所を置き、地域の雇用や需要を支える事業を行う

条件3.個人事業主か中小企業で、大企業が実質的に経営を支配していない

条件4.風俗営業などでない

条件5.現在かつ将来にわたって暴力団等反社会的勢力と関わらない

条件6.租税についての未申告、滞納がない

このように、最初の条件である『女性』『39歳以下』『55歳以上』のいずれかであれば使いやすい制度です。

これらの条件に当てはまれば、金利も1%以内と低いので、積極的に利用しましょう。

| 制度名 | 東京都女性・若者・シニア創業サポート事業 |

| 融資限度額 | 1,500万円 |

| 融資期間 | 10年間 |

| 返済据置期間 | 3年 |

| 金利の目安 | 1%以内 |

| 問い合わせ先 | 各取扱金融機関 |

| URL | https://cb-s.net/tokyosupport/ |

7.東京都中小企業振興公社の創業助成金とは

(引用:東京都中小企業振興公社)

『東京都中小企業復興公社の創業助成金』とは、東京都や公社が都内開業率を高めるために創業資金を援助する制度です。

助成金なので、返済する必要はありません。

東京都中小企業復興公社の創業助成金の申込み対象者は、主に以下のいずれかに当てはまる人です。

条件1.TOKYO創業ステーションの事業計画策定支援の終了者

条件2.インキュベーション施設運営計画認定事業の認定施設入居者

条件3.都内の公的創業支援施設入居者

条件4.東京都及び都内区市町村が行う創業を対象とする制度融資利用者

条件5.都内区市町村で認定特定創業支援事業による支援を受けた者

条件が厳しいように思えるかもしれませんが、東京都や都内区市町村が行う制度融資を受けるなら使えます。

したがって、制度融資を受けるなら助成金にも申し込むのが良いです。

| 制度名 | 東京都中小企業復興公社『創業助成金』 |

| 助成限度額 | 300万円 |

| 助成期間 | 1年〜2年 |

| 助成率 | 2/3以内 |

| 問い合わせ先 | 東京都中小企業復興公社事業戦略部 創業支援課 創業助成係(TEL:03-5220-1142) |

| URL | https://www.tokyo-kosha.or.jp/station/services/sogyokassei/ |

8.東京都クラウドファンディングとは

(引用:事業概要 | 東京都クラウドファンディングを活用した資金調達支援)

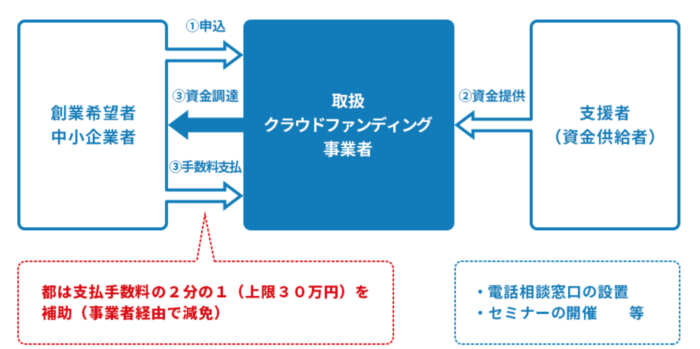

『東京都クラウドファンディング』とは、東京都がクラウドファンディングで支払う手数料を補助してくれる制度です。

支払手数料を減免してもらえるので、返済する必要はありません。

クラウドファンディングとは、インターネットを利用して第三者から資金調達することを意味します。

東京都クラウドファンディングの申込み対象者は、以下のすべてに当てはまる人です。

条件1.東京都内で事業を行う計画を有する

条件2.地域の経済や雇用を支えるなど、地域産業の活性化に資する事業である

条件3.事業規模は中小企業者の範囲に合致し、大企業が実質的に経営を支配していない

条件4.宗教活動や風俗営業などの事業でない

条件5.現在かつ将来にわたって暴力団等反社会的勢力と関わらない

条件6.法令等で定める租税についての未申告、滞納がない

このように、東京都内で事業を行うなら、使いやすい制度です。

創業資金を集めるためにクラウドファンディングを利用する予定なら、積極的に申し込みましょう。

| 制度名 | 東京都クラウドファンディング |

| 補助限度額 | 30万円 |

| 問い合わせ先 | 東京ビジネスサポートプラザ【新宿】(TEL:03-3342-3831) |

| URL | https://www.tokyo-sogyo-net.metro.tokyo.lg.jp/finance/crowd_fun_ding.html |

以上が、東京都で創業する際に利用できる創業融資や補助金、助成金の制度でした。

いずれの制度を利用するにしても、まずは事業計画を立てることが大切だとされています。

なぜなら、制度を利用するときの審査でも事業計画は重要だからです。

事業計画の立て方を見ておきましょう。

9.どの創業融資でも事業計画はしっかり立てよう!

東京都のどの制度を使うにして事業計画をしっかり立てるべきです。

融資を受けるだけではなく事業を行っていくうえでも綿密な計画は必要となります。

以下の手順で、具体的な事業計画書を作っていきましょう。

順番に行っていくことで、審査に通りやすい事業計画を立てることが可能です。

それぞれの手順について、順番に見ていきます。

手順1.事業の全体像を考える

まずは、事業の全体像を考えなければなりません。

なぜなら、事業の全体像は東京都のどの制度を受けるときでも聞かれるためです。

事業の全体像とは、創業の動機や事業目的、将来的なビジョンを言います。

どのような目的で、何をいつまでに行うのかを改めて考えてみてください。

以下の項目を冷静に書き出していきましょう。

- 創業の動機

- 事業の目的

- 将来的な事業ビジョン

- 経営理念

- 事業に対する熱意

書き出す際には、市場分析や競合分析、テストマーケティングの資料があれば客観性が増すので有効です。

審査の際に売上があがることをアピールする材料にもなるので、市場・競合の分析やテストマーケティングは行っておきましょう。

手順2.事業計画を決める

事業の全体像が固まったら、具体的な事業計画を決めていきます。

以下の内容を具体的に書き出していきましょう。

- 事業で提供する商品・サービス

- 提供する商品・サービスの強み

- 提供する商品・サービスの弱み

- 提供する商品・サービスのターゲット層

- ターゲットとなる層のニーズ

このように、事業で提供する商品やサービスについて、詳細に決めていかなければなりません。

その際、ターゲットとする顧客のニーズと商品やサービスが合っているかを裏付ける資料も作っておきましょう。

手順1でも活用した市場分析や競合分析、テストマーケティングの資料をもとに、商品やサービスごとの資料も作成するのが良いです。

資料は客観的でわかりやすいものを作ると面談時に融資担当者にも理解してもらいやすくなります。

手順3.資金計画を明確にする

事業の全体像や事業内容が定まったら、創業時の資金計画についてを明確にしましょう。

資金計画を立てる際には、創業時に必要な費用と、その調達方法を決めなければなりません。

希望通りの資金調達ができるとは限らないので、複数ケースの資金計画を準備しておくべきです。

たとえば、中古設備を購入するケースや、購入ではなくリースを活用するケースなどが考えられます。

複数のケースを想定しておけば、融資の審査の際だけではなく、創業の際にも役立つはずです。

手順4.収支計画を考える

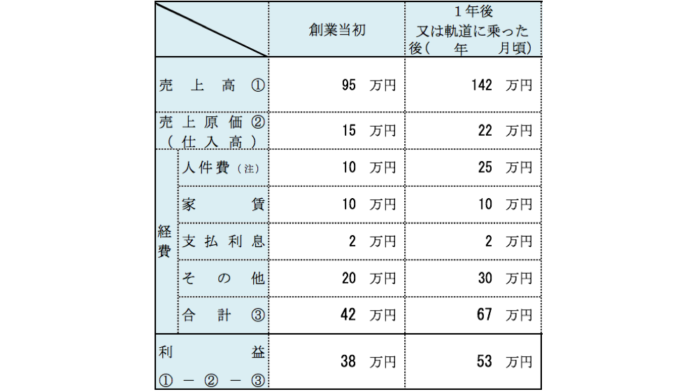

最後に、具体的な収支計画を考えましょう。

創業したときや事業を始めてからの収支予測が必要です。

まずは、売上高を予測しなければなりません。

業界の平均値に、事業を行う地域事情などを考慮しながら多角的に売上高を予測してください。

そして、収支予測は、経営環境や業界事情、設備能力、競合の状況、価格の推移などについてを総合的に考慮して客観的に予測する必要があります。

わかりやすい図表にして売上高や売上原価、経費をまとめると自分自身の考えの整理にも繋がります。

とにかく客観的で具体的な数字が出せるように、さまざまな要素を考慮してください。

以上が、事業計画書の作り方でした。

「すべてを自分でやるのは不安がある。。」という人も多いと思います。

少しでも不安や疑問があるなら、専門家に頼るべきです。

10.東京都の創業融資については専門家に相談しよう!

東京都での創業融資制度について少しでも不安や疑問があるのなら、まずは専門家に相談してみましょう。

専門家に相談すれば、東京都での創業についてのアドバイスをもらいながら資金計画についても考えていくことができます。

「専門家になんて相談したことがないから緊張する。。」という人も少なくないはずです。

しかし、ほとんどの専門家は優しくあなたの創業を応援してくれます。

時には厳しいことも言われるかもしれませんが、創業を成功させるために真剣に考えてくれていると思うべきです。

創業後もさまざまなことを相談できる良いパートナーになるでしょう。

身近な専門家に心当たりがなければ、『ユニヴィスコンサルティング』で相談してみてください。

経験豊富な公認会計士や税理士があなたの悩みを解消するために動いてくれます。

創業資金についての不安をなくし、東京都での事業を成功させましょう。

まとめ

東京都には、さまざまな創業資金を集めるための制度があります。

制度によって内容が違うので、自分に合ったものを選ばなければなりません。

創業融資制度だけではなく、返済不要の補助金制度や助成金制度もあるので確認しておくべきです。

補助金については、「創業融資とは?公庫・制度融資・補助金を利用して事業を成功させよう!」の中でも紹介しています。ぜひとも参考にしてください。