創業融資は自己資金なしでも大丈夫?自己資金を増やす7つの方法を解説!

「創業融資を自己資金なしでも受けられるかな?」なんて、疑問に思っていませんか?

創業にあたって、まとまったお金を準備できないという人も多いはずです。

結論から言うと、創業融資は自己資金がまったくない状況で受けることはできません。

しかし、自己資金を少しでも集めることができれば、創業融資を受けられるかもしれません。

そこで今回は、創業融資の自己資金の基準や、自己資金を増やすための方法を確認していきます。

創業融資を受けられるだけの自己資金を貯めて、審査に受かるように準備しましょう!

目次

1.創業融資は自己資金なしで受けられる?

創業融資を自己資金なしで受けることはできません。

創業融資は、主に『日本政策金融公庫の創業融資』と『地方自治体の制度融資』の2つです。

いずれも最低でも、借入金額の1/10は必要となります。

自己資金とは自分の預貯金だけだと考えている人もいるかもしれませんが、それ以外にも認められるものは多いです。

そもそも自己資金になるお金はどのようなものかについてから見ていきましょう。

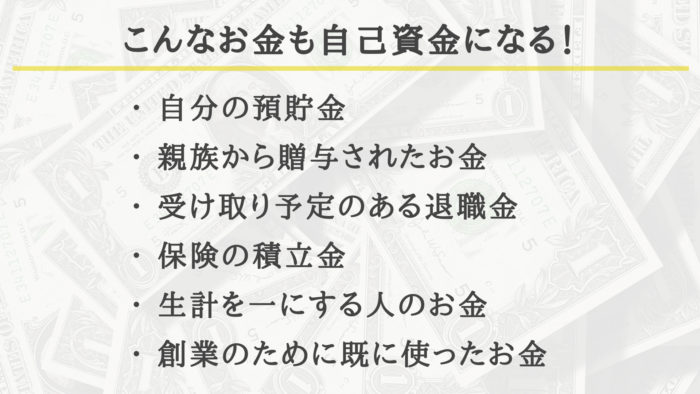

1−1.こんなお金も自己資金になる!

創業融資で自己資金として認められるものは、以下のようなお金です。

自分の預貯金以外にも認められるものがあるので、知っておいたほうが良いです。

それでは、それぞれについてを順番に見ていきましょう。

(1)親族から贈与されたお金

親族から贈与されたお金は、自己資金として認められます。

事業を始めるにあたって、親や兄弟から出資してもらうケースも多いです。

ただし、通帳の動きや贈与契約書を確認されるので、一時的に借りているだけなら認められません。

しっかりと贈与されたお金ということを証明するために、契約書などを用意しましょう。

ちなみに、親族以外からの贈与はそもそも自己資金として認められにくいので、注意が必要です。

(2)保険の積立金

保険の積立金があるなら、自己資金にできる可能性があります。

保険の積立金は、解約していつでも現金化することができるため、自己資金として認められやすいです。

自己資金を増やしたいなら、保険を積み立てていないかを確認してみてください。

(3)受け取り予定のある退職金

受け取り予定のある退職金は、自己資金にできる可能性があります。

今はまだ受け取っていなくても、今後創業のときに利用することができるので自己資金に含められるのです。

現在、会社勤めをしているのであれば、会社の退職金についての規定を確認してみてください。

(4)生計を一にする人のお金

生計を一にする人のお金があれば、自己資金にできます。

生計を一にする人とは、配偶者や扶養している子供です。

あなたの通帳だけではなく、配偶者や子供の通帳の金額も自己資金として認められるので、創業融資の相談の際には持参しましょう。

(5)創業のために既に使ったお金

創業するために既に使ったお金も自己資金とすることができます。

たとえば、お店を営業するための設備や、事業に使うパソコンなどです。

これは、みなし自己資金と呼ばれ、通帳の履歴や領収書を見せることが必要となります。

2.創業融資の自己資金の基準を確認しよう

創業融資と言っても、『日本政策金融公庫の創業融資』と『地方自治体の制度融資』で、自己資金の基準が異なります。

たとえば、日本政策金融公庫の創業融資なら、借入希望額の1/10です。

創業融資制度すべての基準が統一されているわけではないので、あなたが利用したい創業融資制度の基準を知っておきましょう。

日本政策金融公庫の創業融資と地方自治体の制度融資の自己資金の基準について、それぞれ順番に確認していきます。

2−1.日本政策金融公庫の自己資金の基準

日本政策金融公庫の自己資金の基準は、借入希望額の1/10です。

たとえば、1,000万円の融資を受けたいのであれば、100万円以上の自己資金が必要となります。

融資限度額の3,000万円を借りたいのなら、300万円以上は必要です。

日本政策金融公庫の基準はわかりやすいので、借入希望額から必要となる自己資金の金額を計算しましょう。

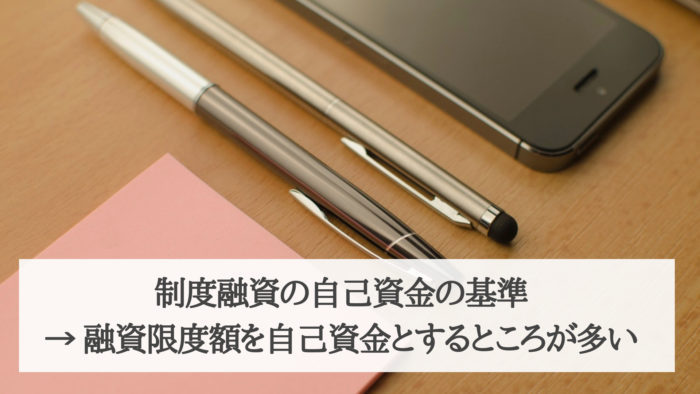

2−2.制度融資の自己資金の基準

地方自治体の制度融資の場合、どこの地方自治体かによって自己資金の要件が変わってきます。

たとえば、東京都各区の制度融資であれば、融資限度額を自己資金とするところが多いです。

また、自己資金の算出方法にも定めがあります。

詳しくは専門家に相談したほうが安心ですが、創業前に融資を受けるための参考例をご紹介するので見ておきましょう。

制度融資の自己資金の算出方法とは?

制度融資の自己資金は、以下の(1)から(2)を差し引いたものとなることが一般的です。

(1)創業する人が事業に充てるために用意した次の①~⑥の合計額

①預貯金

②敷金、入居保証金

③資本金・出資金に充てる費用

④融資申し込み前に導入した事業設備

(2)借入金の合計額

①残存返済期間が2年以上ある住宅ローンや設備資金などの長期返済の借入金の返還返済予定額の2年分

②その他の返済金額

預貯金が300万円あるからそのまま自己資金にできるというわけではありません。

たとえば、預貯金や事業設備の費用が合計1,000万円で、住宅ローンの返済予定額2年分が200万円なら、自己資金は「1,000万円 – 200万円 =800万円」です。

借入金があるなら、その金額も確認してください。

「思ったよりも自己資金の基準が高くて不安になった」という人も多いと思います。

しかし、自己資金の基準を満たすための方法が取れないかを試すべきです。

それではここからは、創業融資の自己資金の基準を満たすための7つの方法を確認していきましょう。

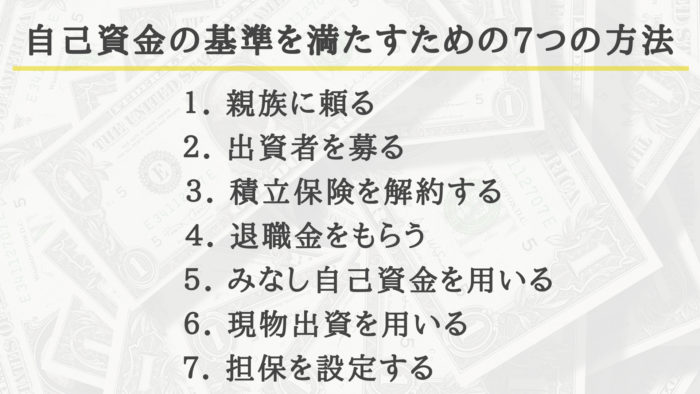

3.自己資金の基準を満たすための7つの方法

創業融資の自己資金基準を満たすための方法は、以下の7つです。

自己資金がないことを理由に創業融資を諦める前に、7つの方法のいずれかができないかを考えてみてください。

それでは、それぞれの方法について、順番に確認していきましょう。

方法1.親族に頼る

親族に創業についてを説明し、出資してもらえないかを相談してみてください。

親や兄弟にお金を出してもらえれば、自己資金にすることができます。

親族以外からの贈与は、融資の審査にあたって認められないことが多いので頼るなら親族にしましょう。

相談するときには、事業の良さを的確にアピールすることが重要となります。

どのような事業で、どのように利益をあげる予定なのかをうまく伝えなければ、身近な人とはいえ出資してもらうのは難しいはずです。

もしも頼ることができるのであれば、口座振込で贈与してもらい、贈与契約書も作っておきましょう。

「親族なのに契約書を作るなんて大げさなのでは?」なんて、少し反対される可能性もあります。

その場合は、贈与契約書が融資を受ける際には必要となる可能性が高いことをしっかり説明してください。

贈与契約書がなければ、融資を受けるために一時的に借りている見せ金だと思われてしまいます。

また、電話などで贈与の事実を確認される可能性もあるので、了解を得ておくと安心です。

方法2.出資者を募る

クラウドファンディングなどで外部から出資者を募るのも方法の1つです。

最近では、クラウドファンディングで創業資金を集める事業者も増えてきています。

多くの人に応援してもらえるような事業を始めようと思っているなら、試してみると良いです。

クラウドファンディングを活用するなら、事業の強みを徹底的にアピールすることが大切だと考えられます。

知らない人から出資してもらうことは、簡単ではありません。

あなたの創業への情熱だけではなく、冷静に事業そのものの良さも伝えるようにするべきです。

クラウドファンディングでお金を手に入れて自己資金にしたいなら、その過程を証明する書類はすべて用意しておきましょう。

ちなみに、創業するために資金調達ができるクラウドファンディングとしては、以下のようなサイトがあります。

| サイト名 | URL |

| Readyfor(レディーフォー) | https://readyfor.jp |

| Makuake(マクアケ) | https://www.makuake.com |

| CAMPFIRE (キャンプファイヤー) | https://camp-fire.jp |

事業に出資してもらう自信があるなら利用してみてください。

方法3.積立保険を解約する

保険の積立金があるなら、制度によっては自己資金にできる可能性があります。

積立金を使う場合は、保険会社からの書類が必要です。

積立金の解約金などが分かる書類を用意してください。

ただし、法人を設立するのであれば、退職金のときと同様に手元資金ができてからの登記申請という順番になります。

したがって、保険を解約してお金を受け取ってからでなければ自己資金にはできないので注意しておきましょう。

ちなみに、設立する法人によっては専門家が対応できないこともあるので、法人設立前から相談に行くのが良いです。

方法4.退職金をもらう

受け取り予定のある退職金は、制度によっては自己資金にできる可能性があります。

その場合は、会社からの退職金を支払う旨の書かれた書類が必要です。

会社に退職金の金額が分かる書類を用意してもらってください。

ただし、法人を設立するのであれば手元資金ができてからの登記申請という順番になります。

したがって、退職金を受け取ってからでなければ自己資金にはできないので注意しておきましょう。

積立保険の場合と同じく、法人設立前から専門家のところに行けば安心です。

方法5.みなし自己資金を用いる

創業するために既に使ったお金も、『みなし自己資金』として自己資金にできます。

みなし自己資金とは、創業のためにお金を使ったなら通帳の履歴や領収書を見せることで自己資金扱いにできるものです。

創業のために使ったお金があるなら、それを証明するものがないかを探してみましょう。

もしも見つからないなら、自己資金として認めてもらうことは難しいです。

今から何かを購入する予定があるなら、購入した証拠書類はしっかり残しておいてください。

方法6.現物出資を用いる

法人設立をして創業するときに、必要な資産を以前から持っていたなら、その現物を自己資金とすることができる場合があります。

たとえば、車やバイク、パソコン、有価証券などです。

法人設立を行うなら、現物出資できそうなものがないかを考えてみましょう。

ただし、現物出資にはさまざまな規定があります。現物出資を考えている場合は、必ず専門家に頼るべきです。

方法7.担保を設定する

無担保でも申し込める創業融資を利用するとき、あえて不動産などの担保を設定することで自己資金の代わりにできることがあります。

厳密に言うと自己資金の増加ではありませんが、担保によって自己資金が少なくても審査に通りやすくなるのです。

土地や建物を持っているなら、創業のために担保にできないかを考えてみましょう。

以上が、自己資金を増やすための方法でした。

自己資金を準備できそうなときでも、気をつけておくべきことがあります。

4.創業融資を受ける際に気をつけるべきこと

創業融資を受ける際に気をつけるべきことは、3つあります。

いずれも重要なポイントで、おさえておかなければ審査には通りにくくなります。

それぞれのポイントについて、順番に確認しておきましょう。

ポイント1.出資されたら贈与契約書を残す

繰り返しになりますが、親族に出資してもらったなら、贈与契約書を残すようにするべきです。

贈与などで自己資金を増やす際にも手渡しは認められず、契約書や双方の通帳でお金の動きを見せなければなりません。

通帳確認や親族への電話確認のみで審査が終わることもありますが、契約書の提出を求められる可能性は高いです。

贈与契約書があったほうが審査に通る確率は高まるので、準備しておきましょう。

ポイント2.誰かにお金を一時的に借りてもバレる

誰かにお金を一時的に借りて審査に臨むのは、やめておくべきです。

創業融資の自己資金は、主にあなたの通帳を見ることで確認されます。

また、誰かからの贈与があったのであれば、その人の通帳を見せてもらったり、その人に直接確認がいくことになります。

したがって、誰かにお金を一時的に借りただけでは見せ金だとバレてしまいます。

親族が出資してくれる場合以外は、誰かのお金を一時的に利用しないようにしましょう。

ポイント3.嘘のタンス預金があると言わない

審査の際に、嘘のタンス預金があるとは言わないようにするべきです。

通帳にある金額が少なくて審査の際に質問されても、正直に答えなければなりません。

タンス預金があると話しても、それを客観的に確認できなければ評価してもらうことはできないです。

ただ融資担当者からの印象が悪くなるだけなので、嘘はつかないようにしましょう。

以上が、創業融資を受ける際に気をつけるべきことでした。

「創業融資を受けられそうにないけれど、もう資金を集める方法はないのかな。。」なんて、お悩みの人も多いはずです。

ここで、創業融資以外の資金集めの方法を見ておきましょう。

5.創業融資以外の事業資金を集める方法は?

創業融資以外に事業資金を集める方法は、2つあります。

特に助成金や補助金は返済不要のものがあるので、使えないかをチェックしておくべきです。

それぞれの方法について、順番に確認しておきましょう。

5−1.政府や市町村の助成金・補助金

政府や市町村は、創業に関する助成金や補助金の制度を行っているので使えるものがないかを調べるべきです。

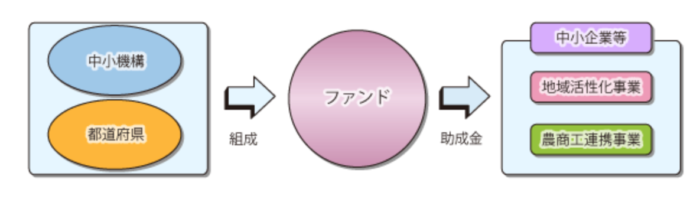

たとえば、中小機構が行っている『地域中小企業応援ファンド』という助成金があります。

『地域中小企業応援ファンド』は、地域密着系の事業で、地域コミュニティへの貢献度が高い創業や、地域資源を活用した創業など、地域経済の活性化のための事業を助成するものです。

助成金額は地域によりますが、平成29年度の東京は、200万円から1500万円でした。

地域への支援を行う事業を行うなら活用できる可能性があるので、一度詳しく要項を見てみてください。

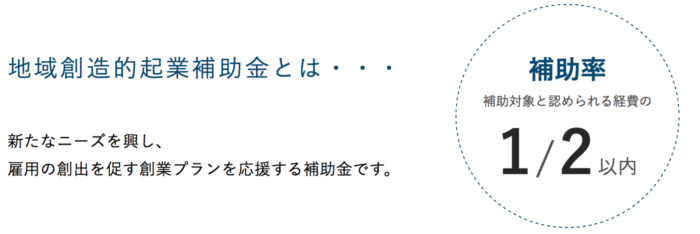

他にも、中小企業庁が行う『地域創造的企業補助金』という補助金もあります。

(引用:平成30年度 地域創造的起業補助金)

この補助金は公募開始日以降の創業で、事業実施完了日までに従業員を雇い入れることが条件です。

補助金額は、ケースにもよりますが50万円以上です。

創業をして需要や雇用を生み出す場合に利用できるので、当てはまりそうなら一度詳しく要項を見てみてください。

このような助成金や補助金が使えないかどうかも確認しておきましょう。

5−2.カードローン

創業費用が多少足りないという程度であれば、カードローンを使うこともできます。

カードローンであれば、他の方法を利用できない場合でも使える可能性が高いです。

ただし、金額が高額になるビジネスローンは、創業の際には使えないことが多いとされています。

したがって、個人で借り入れることになりますが、カードローンは他の方法に比べて金利が高いので注意してください。

できるのであれば、不安定な創業時にカードローンは避けたほうが良いでしょう。

以上が、創業融資以外の事業資金を集める方法でした。

事業資金に不安があるなら、まずは創業計画を見直しましょう。

6.まずは創業計画を見直そう!

創業するなら、まずは創業についての計画を見直すべきです。

特に、「銀行からの融資も受けられそうになく、他の方法も難しそう。。」というときは、以下の2点を見直しましょう。

- 創業日を遅らせることはできないか?

- 創業コストを減らせないか?

創業計画を見直すことで、事業が成功する可能性も高まります。

それぞれについて、順番に確認しておきましょう。

5−1.創業日を遅らせることはできないか?

自己資金がどうしても準備できないときは、創業する日を遅らせることができないかを考えてみてください。

創業融資を受けるためには、長期的にお金を貯めてきた記録が大切です。これがない状態では、審査も厳しいでしょう。

また、自己資金がない状態で創業するよりも、資金に余裕ができてから創業したほうが事業が成功する確率は高まります。

自己資金は多ければ多いほど、創業融資は受けやすいです。

数ヶ月働いて自己資金を増やしてからでも良いのではないかと検討してみてください。

5−2.創業コストを減らせないか?

創業のためのコストを削ることができないのかも考えてみてください。

たとえば、飲食店を始めるのであれば、居抜き物件をうまく活用すれば創業コストを減らせるかもしれません。

他の事業でも、創業のためには不要な費用がある可能性が高いです。

最初から完ぺきにすべての備品を揃える必要もありません。

まずは創業して利益を出していくために、必要最低限なものだけで事業を初められないのかを考えるべきです。

創業計画を見ながら、最初のコストを削ることができないのかを再確認してみましょう。

「創業計画自体に不安がある」というときや、「どうにかして創業融資を受けたい」というときは、専門家に相談してみましょう。

7.創業融資の自己資金については専門家に相談しよう!

創業融資の自己資金で悩んでいるなら、まずは専門家に相談してみましょう。

自己資金がまったくのゼロならすぐに融資を受けるのは難しいですが、事業計画も含めてアドバイスをもらえます。

創業するなら、資金については長期的に計画をたてたほうが良いです。

あまり資金計画を考えていなかったのなら、最初は毎月の支出と収入を想定して計算することから始めてください。

専門家に相談すれば、アドバイスをもらいながら資金計画についても考えていくことができます。

「専門家になんて相談したことがないから緊張する。。」という人も少なくないはずです。

しかし、ほとんどの専門家は優しくあなたの創業を応援してくれます。

時には厳しいことも言われるかもしれませんが、創業を成功させるために真剣に考えてくれていると思うべきです。

身近な専門家に心当たりがなければ、『ユニヴィスコンサルティング』で相談してみてください。

経験豊富な公認会計士や税理士が、あなたの悩みを解消するために動いてくれます。

資金についてを考えることは、事業をするなら大切です。

創業資金を集めることを通して、今後の資金計画についても考え直し、事業の成功確率を高めましょう。

まとめ

創業融資を自己資金なしで受けることは難しいです。

最低でも借入金額の1/10は用意しましょう。

なぜなら、日本政策金融公庫や地方自治体の制度融資には、自己資金の基準があるためです。

どうしても自己資金が集められないときは、専門家に相談に行くのも良い方法です。

また、自己資金の問題を解決した場合でも、事業計画などの準備も必要になります。

創業融資の流れや準備をしておくべきことについては、「創業融資とは?公庫・制度融資・補助金を利用して事業を成功させよう!」の中で、詳しく紹介しています。ぜひとも参考にしてください。